資金調達をしたいけれど、方法が分からない。

- 起業したい!

- 事業拡大したい!

上記のように思った時、どの様な資金調達方法がベストな方法なのか悩んでしまいますよね。

企業の資金調達と、ひとまとめに言っても事業内容や事業モデルによって選ぶべき資金調達方法は異なるのです。選ぶべき資金調達の種類から、企業が使える資金調達方法まで詳しく紹介していきましょう。資金調達にお悩みの場合には、ぜひ沢山の選択肢があるということを参考にしてください。個人が使える資金調達方法については、下記の記事をご覧ください。

関連記事:あなたの知らない10個の資金調達方法!個人事業主の資金繰りを救う

1:いちばんの基本は自己資金

資金調達方法が知りたい!どんな種類があるの?

上記のように考える前に、まずは最も基本的なことを再確認しましょう。

起業や運転資金などにおける基本的な資金調達方法は「自己資金」です。

銀行などから借入をする資金調達方法に比べ、圧倒的にリスクが低く自己資金は理想的な資金調達方法となります。返済や利息という縛りに追われる心配もなく、安心した資金がまずは必要です。可能であれば自己資金をできるだけ起業費用や運転資金へ充てれるようにしておきましょう。

ただし自己資金には用意できるのに限りがあります。自己資金を貯める時間もかかる為、計画的に実行する必要があるでしょう。

起業コスト・資金調達コストを抑える上で、自己資金はあればあるほど良いとされます。

企業における資金の基本は、自己資金であるということを忘れない様にしておきましょう。

2:大きく分けると3種類の資金調達方法

企業の資金調達方法には、どの様な種類・方法があるのかな?

企業における資金調達方法は、大きく分けると3つに分類することができます。

- アセットファイナンス

- デッドファイナンス

- エクイティファイナンス

上記3種類の資金調達方法ごとに、特徴がありメリット・デメリットが存在します。

3種類の資金調達方法について詳しく解説し、資金調達の種類について把握していきましょう。

資金調達をする上で基本的なポイントとなりますので、ぜひ読んでみて下さい。

2-1:アセットファイナンスの概要!メリットとデメリット

アセットファイナンスとは、会社で保有している「資産」を何らかの方法で資金化する資金調達方法です。

借入とは違い、もともと保有している資産を売却するのでリスクの低い資金調達方法と言うことができます。

【アセットファイナンスのメリット】

アセットファイナンスによる資金調達は、保有している資産を売却しオフバランス化することで貸借対照表(バランスシート)をスリム化することが可能です。負債の部に記載されることがにので、総資本営業利益率(ROA)を高めて経営を効率化することが出来ます。企業としての信用力を落とすことなく、資金調達ができる方法です。

【アセットファイナンスのデメリット】

アセットファイナンスのデメリットは、資産が無いと資金調達ができないという点になります。安定した価値のある資産を保有していることが大前提ということです。価値ある資産とは、不動産や知的財産権・売掛債権などを主に指します。

資金調達の方法としては、リスクが低くおすすめの種類です。

2-2:デッドファイナンスの概要!メリットとデメリット

デッドファイナンスとは、誰からか借りる「負債」による資金調達方法です。

かんたんに言うと、借金による資金調達方法のことを言います。

【デッドファイナンスのメリット】

デッドファイナンスによる資金調達方法は、返済実績を作ることが可能です。期日に遅れず、しっかりと返済した実績を作ることで金融機関から評価を得ることができます。さらに将来的に融資を受けようとした際、審査に通りやすくなるのです。

【デッドファイナンスのデメリット】

デッドファイナンスは貸借対照表上において、負債の部に記載されます。そのため負債が多いと、経営難に陥っているのでは?と取引先からも印象が悪くなってしまう可能性があるのです。さらにデッドファイナンスは、確実に返済義務があります。必ず返済する必要のある資金調達方法ということを、覚えておきましょう。

2-3:エクイティファイナンスの概要!メリットとデメリット

エクイティファイナンスとは、投資してもらう「資本」によって資金調達する方法です。

ベンチャーキャピタルやエンジェル投資家などによる、投資による資金調達のことをエクイティファイナンスと言います。

【エクイティファイナンスのメリット】

エクイティファイナンスは原則的に返済義務が無い資金調達方法です。利息や金利の返済を心配する必要は無く、資金調達コストがかからない資金調達方法となります。

【エクイティファイナンスのデメリット】

エクイティファイナンスによる資金調達は、お金と株式を交換するのが一般的な方法です。新株を発行することで、発行株式が増えます。発行株式が増えると、一株の価値が薄くなるというデメリットがあるのです。さらに新株を多く握った第三者(ベンチャーキャピタルなど)が経営に口出しをしたり、支配権を握られる可能性があります。

3:借入による資金調達方法14選

資金調達には、どんな方法があるの?

自分が知らない資金調達方法があるのでは?とよりマッチした資金調達方法をお探しですよね。借入による資金調達方法は14個あります。

- 友人・家族・親族から借りる

- 新創業融資(日本政策金融公庫)

- 信用保証協会の保証付融資

- 銀行融資(プロパー融資)

- 不動産担保ローン

- 手形割引

- ベンチャーキャピタル

- エンジェル投資家

- 助成金・補助金

- 私募債(しぼさい)

- M&A

- ビジネスローン(カードローン)

- 流動資産担保融資 ABL保証

- 従業員

上記14個の資金調達方法の中でも、リスクが低いのは友人・家族・親族から借りる方法です。人間関係の信用力を元にお金を借りることが出来ます。周りの人間に迷惑はかけられない・・・そんな時には国が100%出資している日本政策金融公庫での融資がおすすめです。

上記14個の方法について、特徴やメリット・デメリットを含めて詳しく紹介していきます。

3-1:友人・家族・親族から借りる

友人・家族・親族から借りる方法は、リスクが低くおすすめの資金調達方法です。

信頼関係を元にお金を貸し借りするので、審査がありません。また返済期限などの融通も効きやすく、借入の中では理想的な方法です。しかし返済が遅延したり、払えなくなってしまった場合には人間関係のトラブルへ発展しやすいというデメリットがあります。

「お金の切れ目は縁の切れ目」とも言いますので、知り合いからお金を借りる際には慎重に行動を起こす必要があるでしょう。

3-2:新創業融資(日本政策金融公庫)

日本政策金融公庫の新創業融資は、新たに事業を始める・事業開始間もない方を対象として融資制度です。

設備資金や運転資金に利用することができ、最大で3,000万円まで借入することができます。日本政策金融公庫の創業融資は、担保・保証人が原則不要です。さらに日本政策金融公庫の特徴でもありますが、金利が非常に低くなっています。

他の金融機関よりも有利に資金調達することができ、月々の負担を減らすことが可能です。

金融機関系で融資を受けたいとお考えであれば、日本政策金融公庫を第一におすすめします。

関連記事 :【起業家へ】日本政策金融公庫の新創業融資制度の5つの概要と必要書類

3-3:信用保証協会の保証付融資

信用保証協会の保証付融資は、個人事業主・中小企業などが金融機関から融資を受けやすくなるようサポートしてくれる公的機関です。

実績がない中小企業や個人事業主が、銀行から融資を受けるのは非常にハードル高く難しくなっています。そこで信用保証協会の保証付融資を利用することで、保証人となり融資を受けやすくなるようハードルを下げてくれる効果があるのです。

さらに返済できる確率が銀行的に高くなるので、通常の融資より低金利でお金を借りることができるようになります。銀行融資を選択するのであれば、この信用保証協会の保証付融資を利用することで審査通過率が格段にアップするのです。

3-4:銀行融資(プロパー融資)

銀行融資(プロパー融資)は、信用保証協会などを利用せず直接銀行から融資を受けることを指します。銀行が会社や事業内容を見て、自らのリスク下で融資をする方法です。銀行融資(プロパー融資)は、ある程度の運営実績がないと非常に難しい方法になります。

未回収となるリスクが高い企業は、銀行融資(プロパー融資)ではほぼお金を借りれないことが多いということを覚えておきましょう。

3-5:不動産担保ローン

不動産担保ローンは、不動産を担保とした融資です。

通常のプロパー融資等に比べると、審査ハードルは低く融資を受けやすい種類になります。ただし担保にする価値のある不動産を保有していることが大前提となるのです。また、不動産価値以上のお金を借りることは出来ないので、必要となる資金を全額調達できない可能性があります。

3-6:手形割引

手形割引は、主に企業間の取引で発生する手形を早期資金化する方法です。

本来、手形は支払い期日にならなければ資金化することは出来ません。

しかし取引金融機関や手形割引業者へ依頼することによって、期日よりも前に手数料を除いた額面を早期資金化することが可能です。

金融機関での手形割引は、実質的に借入と同じ内容となります。また、本来であれば全額もらえるはずのお金を早期資金化する事によって、少し少ない額での調達となるのです。出来るだけ早く資金調達したいという場合には、手形を譲渡することで資金調達できるということも覚えておきましょう。手形割引の仕組みついて知りたいという場合には、以下の記事にて詳しく解説しています。

関連記事:ファクタリングと手形割引の仕組みの違い!決算書に与える影響

3-7:ベンチャーキャピタル

ベンチャーキャピタルとは、魅力的な事業案を持つベンチャー企業やスタートアップにベンチャーキャピタルが投資する資金調達方法です。

ベンチャーキャピタルからの資金調達は、返済義務が無く事業拡大スピードを各段にアップさせることが出来ます。しかしベンチャーキャピタルも結果を求めるので、上場(IPO)などのEXITまでプレッシャーや責任が負担となることも考えられるでしょう。

また、ベンチャーキャピタルを「成長性が見込めるな」「素晴らしい事業内容だ!」と思わせる様な事業計画が必要となります。かなりハードルは高く、一握りの企業しか利用できない資金調達方法とも言えるでしょう。

ベンチャーキャピタルについて、詳しくは下記の記事を参考にしてみてください。

関連記事:ベンチャーキャピタル4つのメリット!VCと出会える3つの方法

関連記事:ベンチャーキャピタル(VC)に潜む3つのリスク&確認すべき3つの事項

3-8:エンジェル投資家

エンジェル投資家からの資金調達とは、創業間もない企業に対し個人が資金を供給することを指します。

ベンチャーキャピタルのように投資を事業として展開しているのではなく、あくまでも個人として企業へ投資しているのです。内容としてはベンチャーキャピタルと同様で、お金と引き換えに株式を交換します。

返済義務や利息は発生せず、IPOやM&AによるEXITによってエンジェル投資家は利益を得る方法です。エンジェル投資家はベンチャーキャピタルよりも、個人として投資を行うので経営者により寄り添う特徴があります。一緒に会社を盛り上げるため、経営ノウハウを伝授しあらゆる面でサポートしてくれるのです。エンジェル投資家から投資を受けるためには、成長性のある事業計画をアピールする必要があります。

計画的なIPO・M&Aまでの道筋をきちんと立てることが重要です。

3-9:助成金・補助金

助成金・補助金での資金調達は、事業拡大スピードをアップさせる効果的な方法になります。国からもらえる助成金・補助金には返済義務が発生しないのです。助成金に関しては、条件を満たすことで誰でも受給することが出来ます。

しかし、補助金に関しては条件を満たし厳格な審査に通過必要があるためハードルが高い資金調達方法です。返済義務が無いという大きなメリットがある分、必要となる書類作成が面倒だったり・審査に通過できないというデメリットが発生します。

さらに助成金・補助金は基本的に後払いです。採択された事業を実施し、完了後に助成金や補助金を受け取ることができます。

そのため一旦は事業費用を負担する必要があるのです。

関連記事:5分で分かる!助成金3つのメリットと最低限知っておきたい2つの事

関連記事:【補助金】5つのメリットで企業力がグン!と飛躍する理由

3-10:私募債(しぼさい)

私募債(しぼさい)は、中小企業にとって利用しやすい資金調達方法です。

銀行から融資を受けるよりも、手軽・低コストで資金を調達することができます。さらに担保や保証人を用意する必要がないのです。

私募債を発行することで、資金調達手段を多様化することができ長期的な資産計画を助ける手段ともなります。

参考:私募債|三井住友銀行

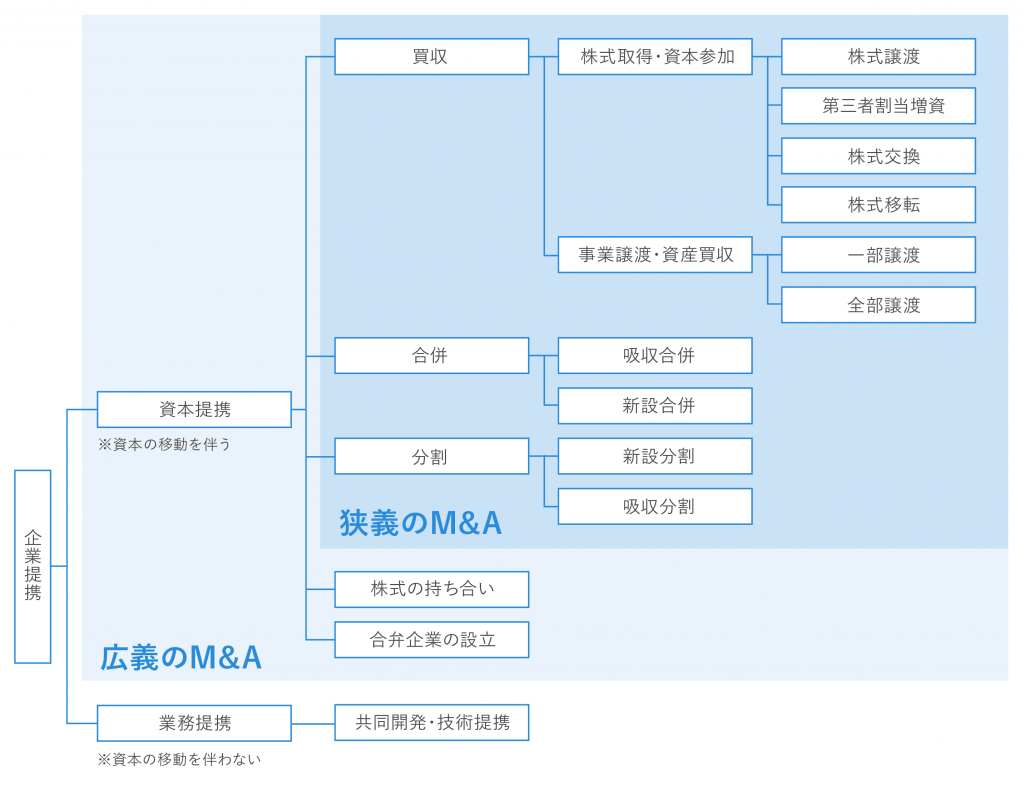

3-11:M&A

経営状態や将来性が高ければ高いほど、高い金額で資金を調達することができます。ただし、想定していた希望の金額ではM&Aできない可能性があるのです。M&Aによる資金調達を行う場合には、もっとも高く売れるタイミングと最良の相手や手段を選ぶようにしましょう。

M&Aについて詳しく知りたい場合は、株式会社FUNDBOOKの記事を参考にしてみてください。

M&Aについて、詳細まで網羅することができます。

参考:M&Aとは?M&Aの目的、手法、メリットと流れ【図解付き】

3-12:ビジネスローン(カードローン)

ビジネスローン(カードローン)による資金調達は、スピードが早くハードルの低い資金調達方法です。

ビジネスローン(カードローン)は、中小企業や個人事業主を対象とした無担保・無保証人のローンです。銀行などの金融機関に比べ、圧倒的に審査が緩くローンを組みやすいという特徴があります。さらに即日でコンビニのATM等で資金調達することができ、急ぎの場合にも対応してもらうことが可能です。ただし、ビジネスローン(カードローン)は金利が高いというデメリットがあります。

利息制限法ギリギリの金利で貸付が行われるので、長期的もしくは頻度の高い利用は避けるべきです。金利が負担となり、資金繰りのさらなる悪化が考えられます。単発的で、早急な資金調達が必要な場合にのみ利用する様にしましょう。

3-13:流動資産担保融資 ABL保証

流動資産担保融資(ABL保証)による資金調達は、自らが保有している売掛債権や在庫・原材料などの資産を担保とする資金調達方法です。

売却まで必要ない流動資産があれば、担保として活用することができ資金調達することができます。ただし担保とした流動資産は、金融機関の元へ預けることになるので自由に動かすことが出来なくなってしまうことを把握しておきましょう。

3-14:従業員

従業員から資金調達する方法は、社内預金制度等を活用して調達する方法です。

従業員と信用を築けていれば、従業員からお金を借りるという方法もあります。

従業員からしても利息をもらうことができ、多少のメリットを受けることが可能です。

ただし返済できないという状況になれば、離職やモチベーションの低下にもつながることが考えられます。

最終的な方法として覚えておくと良いでしょう。

4:借りない資金調達方法10選

銀行などの借入以外で、資金調達する方法は無いのか?

資金調達をする上で、出来れば負債は作りたくないですよね。

この章では、借りずに資金調達する方法について10個紹介します。

- 資産の売却

- ファクタリング

- 不要な在庫処分

- セールス&リースバック

- 不動産リースバック

- 営業権売却

- 保険積立金の解約

- 保険金請求

- 敷金回収

- クレジットカード

上記10個の方法の中で活用できるものがあれば、借りずに資金調達することが可能です。

さっそく10個の借りない資金調達方法について、詳しく紹介していきましょう。

4-1:資産の売却

資産の売却による資金調達方法は、利用していない価値ある資産を売却して資金を得る方法です。

不動産や車、ゴルフの会員証、有価証券などを売却すれば資産となります。

借りない資金調達として、リスクの低い方法が資産の売却と言えるでしょう。

4-2:ファクタリング

ファクタリングは、企業間で発生した売掛債権を譲渡・売却することで売掛金を早期資金化する方法です。

企業間で取引をすると、大体は「〇月〇日までに支払います」という後払いによる支払いが一般的に用いられます。この時に発生する売掛債権を、ファクタリング会社へ譲渡することによって最短即日で資金調達することが可能です。

売掛債権の80%~90%の現金を受け取ることができ、キャッシュフローの改善に役立てることができます。

関連記事:【初心者向け】ファクタリングとは?最短1日で資金調達できる方法

4-3:不要な在庫処分

在庫の過剰ストックは、管理コスト・保管コストがかかってしまいます。

不要な在庫があれば、処分し無駄なコストを削減していきましょう。

また不要な在庫を売ったりして処分することで、資金を調達することもできます。

4-4:セールス&リースバック

セールス&リースバックによる資金調達は、不動産や車・設備などを売却しリース契約を結ぶ方法です。

不動産や車・設備などの会社運営で必要な物は、完全に売ってしまうと会社自体が機能しなくなってしまいます。そこでリース契約を結ぶことで、売却後も利用料を支払うことで使用し続けることが可能です。さらに、売却金額は一括で受け取ることができるので資金調達をすることができます。

4-5:不動産リースバック

不動産リースバックによる資金調達は、セールス&リースバックの不動産版になります。経営者や会社が保有している不動産を売却することで、資金調達することが可能です。またリース料(利用料)を支払うことで、売却した不動産も使い続けることができます。

4-6:営業権売却

営業権による資金調達は、これまでに取得してきた顧客網や特許やライセンスなどの無形資産を売却して資産を得る方法です。

不動産や車のように形はありませんが、無形資産として価値のあるものは売却することで資金調達することができます。

4-7:保険積立金の解約

保険積立金の解約による資金調達は、法人で保険に加入している場合に解約することで資金調達する方法です。満期解約する時のよりも、受け取れる額は少なくなる可能性がありますが資金調達コストをかけずに資金調達することができます。

4-8:保険金請求

保険金請求による資金調達は、火災保険や地震保険などの保険金を請求する方法です。

持ち家などに火災保険等をかけていれば、台風などの自然災害によって保険金を請求できる可能性があります。専門家に調査依頼をすれば、気づかぬうちに災害にあっていた場所が見つかり保険金を受け取ることが可能です。

さらに保険金の請求は高い確率で請求することができ、平均して100万円前後を請求することができます。

4-9:敷金回収

敷金回収による資金調達は、不動産の敷金・保証金を回収する方法です。

敷金や保証金は、交渉の仕方次第で回収できることをご存知ですか?

法人による賃貸契約であれば、6ヶ月~12ヶ月分の家賃が初期費用で必要となります。大きな必要コストとなりますので、少しでも資金を回収する目的として交渉してみるのも1つの手段でしょう。

4-10:クレジットカード

クレジットカードによる資金調達は、クレジットカードのショッピング枠を使った現金化方法になります。

手数料(換金率が低い)が高く、クレジットカード規約違反となるため全くおすすめはできない方法です。

5:【事業モデル別】資金調達方法の選び方

資金調達方法を選ぶ上で、何を基準に選んだら良いのか分からない・・・。

上記のようにお悩みになることもあるでしょう。

資金調達方法は、事業内容や事業モデルによって選ぶべき方法が異なります。

2つの事業モデル別に、どの様な方法が最適であるのか紹介していきましょう。

- ① ベンチャー企業・スタートアップ

- ② スモールビジネス

上記2つの事業モデルごとに、選ぶべき資金調達方法を紹介していきます。

5-1:ベンチャー企業・スタートアップの場合

ベンチャー企業やスタートアップ期の場合に、重要視したいのはタイミングとスピードです。

ベンチャー企業・スタートアップ期には、出来るだけ早く事業を成長させる必要があります。その為、たとえ赤字決算になったとしても費用を投資し成長スピードを上げる必要があるのです。ベンチャーキャピタルやエンジェル投資家などからの資金調達が、非常にマッチしており活用できる方法と言えるでしょう。一方で銀行などの金融機関からは、経営状況が良いとは言えないため融資を受けれる確率は低いと言えます。

5-2:スモールビジネスの場合

スモールビジネス(飲食店)などの場合は、開業当初から黒字決算を狙っていきます。

開業当初から売上があり、黒字となる可能性が高いので銀行融資を受けやすいという特徴があります。ベンチャーキャピタルやエンジェル投資家からは、投資を受けづらいスモールビジネスの場合には実績をもとに銀行融資による資金調達を狙っていきましょう。

まとめ

企業の資金調達方法について紹介してきました。

起業時や事業運用において、資金は必然的に必要です。

そのような場合には、資金調達種類によってピッタリな資金調達方法を選ぶようにしましょう。ぜひ資金調達の参考にしてみてください。