ファクタリングと手形割引の違いは何だろう?

上記のようにファクタリングと手形割引の違い、仕組みを知りたいとお考えではないでしょうか。

企業間での取引で発生した代金の支払いは、即日で支払われるのではなく一定期間ごとに締め、売掛金として数か月後に支払う後払いの方法が用いられます。後払いの際に発生するのが、売掛債権ですが日本で流通している代表的なものが「売掛金」と「手形」です。両方の売掛債権は、どちらも早期資金化することができます。

売掛金と手形は、違う性質の売掛債権となるので現金化する際には違うサービスを利用する必要があるのです。

今回は、それぞれの仕組みについて紹介していきます。

1:手形とは?売掛金との仕組みの違い

売掛債権が発生した時に生まれるのが、売掛金もしくは手形です。

受取手形は売掛金より前から用いられ、一般的に知られている売掛債権になります。

ファクタリングと受取手形の違いを説明する前に、まずは手形と売掛金の仕組みについて解説していきましょう。

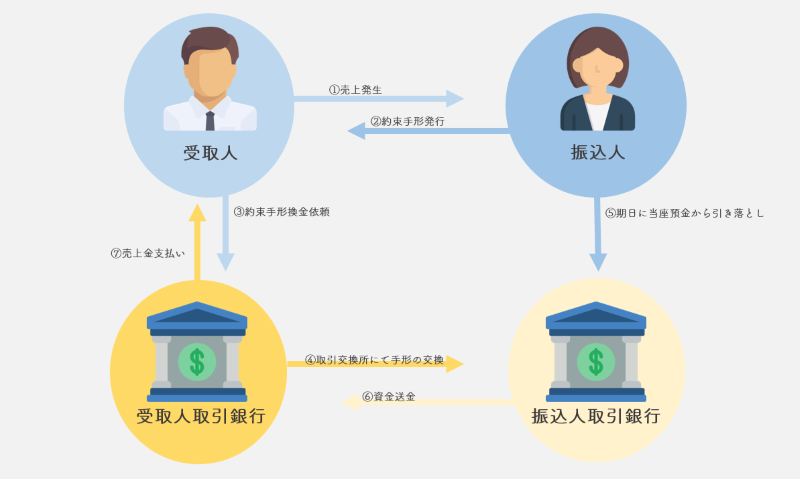

1-1:手形の仕組み

手形の仕組みについて紹介していきます。

一定の資格や権利を証明する書面そのものを手形という

引用:手形|Wikipedia

手形とは資格や権利の権限を公に定めた文章全般を指します。

通常は約束手形のことを指し、指定した期日にあらかじめ定められている金額を支払う約束を「金融機関」を通して行うのです。手形の取引仕組みは以下の流れに沿って行います。

- ① 売上が発生

- ② 約束手形を発行する

- ③ 約束手形換金依頼をする

- ④ 取引交換所にて手形の交換をする

- ⑤ 期日に預金から売上金を引き落とし

- ⑥ 資金を受取人の取引銀行へ送金する

- ⑦ 売上金の支払い

このように両者の取引金融機関を通し、期日になると取引先の当座預金から自動的に売上金が引き落とされます。

この仕組みが約束手形での取引方法です。

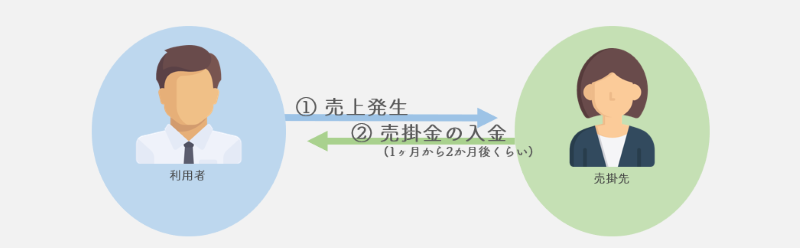

1-2:売掛金の仕組み

売掛金は、掛取引によって商品を販売した場合に代金を受領する権利(債権)をいう。引用元:売掛金|Wikipedia

売掛金は、掛け取引によって商品やサービスを提供した後、後日代金が支払われる取引方法です。

売掛金の取引仕組みは以下の通りになります。

- ① 売上が発生

- ② 売掛金の入金

売掛金は、大体1ヶ月~2ヶ月後の支払い期日に支払われます。

企業間だけの取引となる為、期日より支払いが遅れたりするデメリットが生じる可能性の高い取引方法です。

2:手形と売掛金!現金化方法の違い

手形と売掛金は両方とも売掛債権であることに違いはありません。

しかし本質的な性質が異なる為、現金化する際には異なるサービスを利用する必要があるのです。

それぞれを現金化する際に用いるサービスを紹介します。

- 手形→手形割引

- 売掛金→ファクタリング

上記のように手形は手形割引、売掛金はファクタリングを利用する必要があります。

2つの中でも実用性高く利用できるのが、ファクタリングです。

スピーディに現金化することができ、中小企業・個人事業主にとって利便性が高いと注目されている資金調達方法となっています。

上記2つのサービスによる違いについて紹介していきましょう。

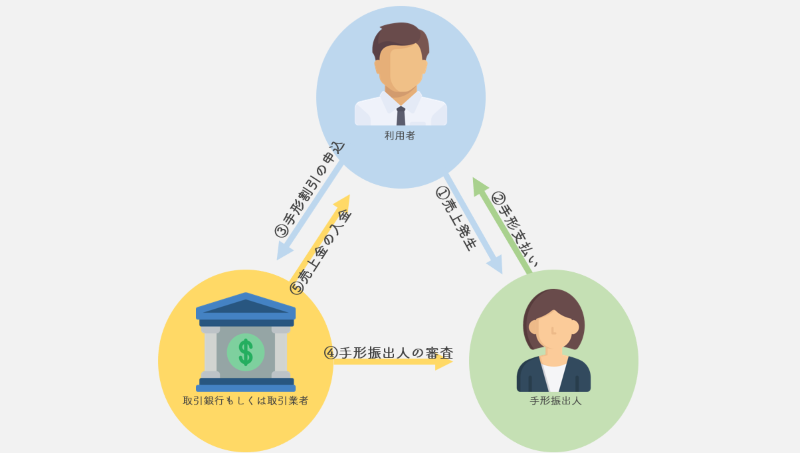

2-1:手形割引の取引方法

手形割引は、取引先の金融機関もしくは手形割引業者を用いて現金化を行います。

主な方法は以下の手順に沿って現金化することが可能です。上記表を見ながら、手順をご覧ください。

- ① 売上発生

- ② 取引先が手形支払いをする

- ③ 手形割引の申込をする

- ④ 手形振出人の審査

- ⑤ 売上金の入金

手形割引を使うことで、支払い期日前に手形を現金化することが出来ます。

利用には振出人の審査が必要となり、借入と同じ形式上で行うため利息が発生するのです。メガバンクであれば1.5%~3.5%ほどの利息が発生し、その金額が差し引かれた額を期日前に早期資金化することが出来ます。

手形割引での資金調達方法は、手数料が低く資金調達コストを抑えて現金を手に入れることが可能です。ただし審査に時間がかかるため、即日対応等はできません。そのため、その打開策として生まれたのがファクタリングです。

ファクタリングの取引方法について紹介していきましょう。

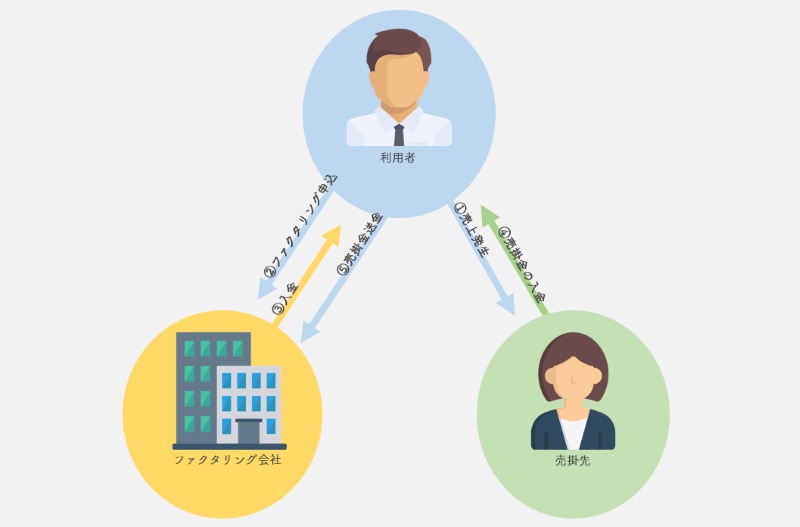

2-2:ファクタリングの取引方法

主な方法は、以下の手順に沿って現金化していくことができます。上記の表を見ながら、手順をご覧ください。

- ① 売上発生

- ② ファクタリングの申込をする

- ③ ファクタリング会社から売掛金の80%~90%が入金される

- ④ 売掛先から期日に売掛金の入金がされる

- ⑤ 売掛金をファクタリング会社へ送金する

ファクタリング会社を利用することにより、売掛金の支払い期日よりも前に売掛金を現金化することが可能です。取引先に知られずに行う2社間取引では、未回収となるリスクが高いため手数料も高めに設定されており10%~30%の手数料が発生します。

ただし最短即日で資金調達することができ、よりスピーディーに現金を手に入れることが可能です。資金調達方法としては、ファクタリングの方がおすすめと言えるでしょう。その他の詳しい手形割引とファクタリングの違いについては、下記の記事をご覧ください。

関連記事:ファクタリングと手形割引3つの違い!選ぶポイントを状況別に伝授

3:手形割引は融資が不利になる!?決算書による違い

ファクタリングと手形割引の決算書での違いについて紹介します。

結論からお伝えすると、手形割引は貸借対照表に受取手形割引額と受取手形裏書譲渡度額を注記する必要があるのです。どのような事かと言うと、貸借対照表を見れば手形割引を利用したことが分かってしまいます。また手形割引は負債である、借入という扱いになるので銀行融資等の審査で不利となる可能性が高いのです。

一方でファクタリングは、貸借対照表にファクタリングを利用したと記載する必要がありません。借入でもないため、貸借対照表に影響を与える可能性が無いのです。上記の点から貸借対照表や決算書において、マイナスポイントを与えないのはファクタリングを断言することが出来るでしょう。

資金調達後に、銀行融資等を考えている場合には手形割引の利用を控えることをおすすめします。

どうしても資金が必要な場合には、ファクタリングを用いた資金調達がおすすめです。

4:ファクタリングにおすすめな優良業者3選

手形割引ではなく、ファクタリングの方がおすすめと紹介してきました。

「でもファクタリング会社は、どこを利用すれば良い?」

上記のようにお悩みになりますよね。そんな時には即日で資金調達することのできる、優良なファクタリング会社を利用するようにしましょう。

今回は数ある優良会社の中から、特におすすめな3つのファクタリング会社を紹介します。

- ①請求書先払いBIZ

- ②アクセルファクター

- ③事業資金エージェント

上記3つの中でも、おすすめは請求書先払いBIZです。

最短翌日で契約が完了するため、忙しい社長さんでも電話一本で利用することができます。

さっそく上記3つのファクタリング会社について、紹介していきましょう。

4-1:請求書先払いBIZ

- 請求書先払いBIZ

- 東京都新宿区高田馬場1丁目30-14コルティーレ高田馬場1F

- 0120-077-739

請求書先払いBIZは、一般社団法人日本中小企業再生支援協会とアクセルファクターの共同サービスです。

一般社団法人とアクセルファクターが組むことで、低コストで利用しやすいファクタリングサービスを実現しています。

また、大口案件に強いため、高額利用したい場合でも最短翌日に資金調達可能です。

まずは無料見積もりを試してみてください。

4-2:アクセルファクター

- 株式会社アクセルファクター

- 東京都新宿区高田馬場1丁目30-14コルティーレ高田馬場1F

- 0120-542-467

アクセルファクターは、ファクタリング会社の中でもスピードが速く信用度の高い評判のファクタリング会社です。手数料は2%~20%までと上限が明記されているので、安心して利用することができます。

また、利用者の5割以上が即日入金されている実績もあり安心して利用できるでしょう。

4-3:事業資金エージェント

- アネックス株式会社

- 東京都港区新橋4-9-1 新橋プラザビル5F

- 03-6432-4469

事業資金エージェントは、業界内でも手数料が安いと評判のファクタリング会社です。

業界最安水準の1.5%~利用することができ、500万円までの申込なら来店・面談の必要がありません。最短3時間で資金調達することができ、緊急時にも十分活用できる優良店なのです。また、最大3億円までの大口案件にも特化しているので、企業の大型資金調達としても利用することができるでしょう。

まずは気軽に相談・問合せをしてみることをおすすめします。

まとめ

ファクタリングと手形割引の仕組みの違いについて紹介してきました。

手形と売掛金は性質上まったく異なる売掛債権となるので、現金化したい場合には異なるサービスを利用する必要があるのです。

手形なら手形割引、売掛金ならファクタリングを利用するようにしましょう。

ぜひ参考にしてみてください。