ファクタリングはヤミ金なの?

上記のようにファクタリングは「違法」「ヤミ金」なのでは?と疑問に感じているのではありませんか。結論からお伝えすると、ファクタリング取引自体は全く違法性のない売掛債権の売買契約です。中小企業の新たな資金調達方法として、国も推奨している方法となっています。

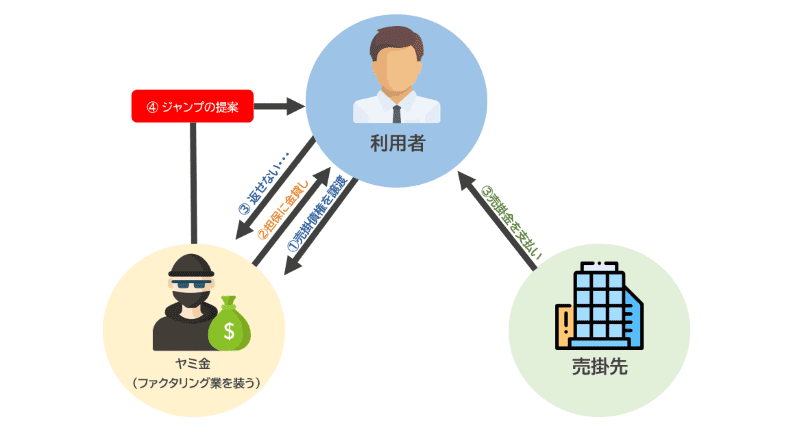

しかし一方では、ファクタリング事業を装った違法な取引を行うヤミ金も存在するのです。

実際に、ファクタリングを装ったヤミ金から逮捕者も出ています。

本質的には違法性の無いファクタリング取引で、逮捕者が出てしまった理由について詳しく解説していきましょう。

1:ファクタリングはヤミ金ではない!逮捕された理由

ファクタリング事業を運営していた者が、実際に逮捕されたケースもあり上記のように疑問に感じているのではありませんか。

ファクタリング取引自体は、売掛債権の売買契約であり違法性の無い資金調達方法です。

しかしファクタリング事業を運営していた逮捕者には、共通して逮捕される理由があります。

- 実質的には、貸金業を営んでいたから

逮捕されたファクタリング事業者は、売掛債権の売買ではなく実質的には「貸金業」を営んでいたということです。

実質的な貸金業とは、どういう事なのか詳しく解説していきます。

1-1:逮捕された理由

実質的な貸金業とはどういう事なのか、詳しく解説していきましょう。

まずはファクタリング取引の概要について、おさらいします。

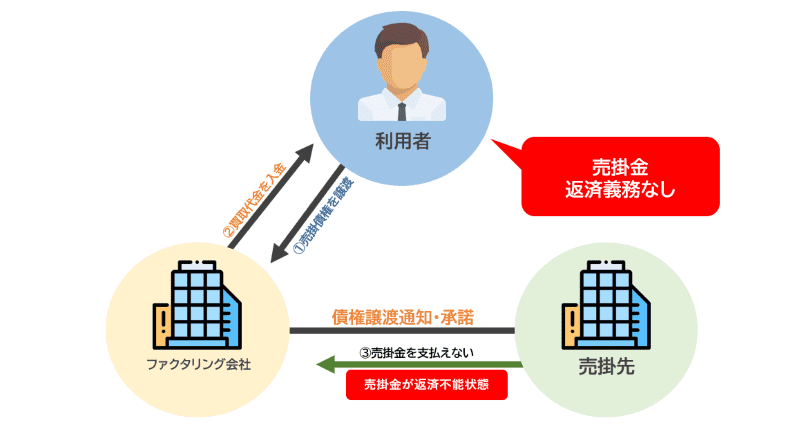

ファクタリングとは、企業が保有している売掛債権をファクタリング会社へ譲渡(売却)することで売掛金を早期回収することが可能です。また、ファクタリングでは売掛債権譲渡後に、売掛先が売掛金を支払うことができなくなっても利用者(売掛債権譲渡者)が売掛金を返済する義務が発生しません。

「ファクタリング」と呼ばれる売掛債権の買い取り契約を装い、ヤミ金を営んだとして、大阪府警生活経済課は25日、貸金業法違反(無登録営業)の疑いで、東京都中野区の2業者を摘発し、元経営者の三浦和仁容疑者(36)=同区弥生町=ら男8人を逮捕した。府警は2業者がファクタリングを装いながら、実態は売掛債権を担保に高金利で金を貸し付けていたとみて、出資法違反(超高金利)容疑でも捜査する。引用:債権買い取りを装い 大阪府警、東京の2業者8人を逮捕|産経WEST

ファクタリングと偽りながら、実質的に行っていた事業は貸金業とされています。

売掛債権を担保にして、高金利で金を貸し付けるのは出資法違反です。さらには金貸しであれば、貸金業登録が必要になります。

上記の逮捕者は、実質的な貸金業を運営していたにも関わらず貸金業登録をしていないため逮捕されているのです。

参考:金融取引装う「新型ヤミ金」が横行 標的は中小企業・・・警察・支援団体も対応本腰|産経WEST

2:どう見極める?8つのポイント

上記のようにお伝えしてきましたが、今後ファクタリングを利用するのであればヤミ金を見極めるポイントが知りたいですよね。

ファクタリングを装うヤミ金を見極めるポイントは、8つあります。

- 会社概要が不明確

- 所在地が存在しない場所

- 携帯電話からの連絡

- 審査がない

- 手数料が相場よりも割高

- 契約書がない

- 請求書内容と違う金額の契約

- 現金でのやり取りを要求

ファクタリング業者を選ぶ上で、上記8つのうち1つでも当てはまったらヤミ金である可能性が高いです。

利用前には上記8つに該当しないかを確認するようにしましょう。

上記8つのポイントについて、詳しく紹介していきます。

2-1:会社概要が不明確

1つ目のポイントは、会社概要が不明確という点です。

ファクタリング会社を選ぶ際には、必ず下記5つの情報が記載されているかチェックしましょう。

- 運営会社名

- 所在地

- 代表者名

- 資本金額

- 設立年月

まっとうなファクタリング会社であれば、上記5つの項目が記載されています。

ヤミ金であれば、会社概要の記載が無かったり嘘の情報である可能性があるのです。

どれか一つでも欠けていたりした場合には「怪しいかも?」と怪しむようにしましょう。

2-2:所在地が存在しない場所

2つ目のポイントは、所在地が存在しない場所という点です。

悪質な取引を行うヤミ金の場合、事務所を設けていない可能性があります。

所在地の記載があれば、存在している会社所在地なのかインターネットで調べるようにしましょう。

ビルが存在しない場所や、レンタルオフィス等を記載している場合には利用するのを控えるべきです。

2-3:携帯電話からの連絡

3つ目のポイントは、携帯電話から連絡が来た場合です。

ホームページに記載されている固定電話ではなく、知らない携帯電話から連絡が来る場合には注意をしましょう。ヤミ金では固定電話を設置しておらず、すぐに逃げれるような使い捨て携帯電話を使用している可能性があります。

何の連絡もなく携帯電話から連絡が来るような会社とは、安全のため取引をしないようにしましょう。

2-4:審査がない

4つ目のポイントは、審査が無いという場合です。

極端に必要書類が少なく、ほとんど即決で契約できるようなファクタリング会社は利用しない様にしましょう。このような審査を行う会社では、説明がずさんだったり契約前の話とは違う内容で契約させられる可能性があります。

審査スピードが早い会社でも、必要書類をきちんと提出するファクタリング会社を選ぶようにしましょう。

2-5:手数料が相場よりも割高

5つ目のポイントは、手数料が相場よりも割高という点です。

ファクタリングの手数料には、相場がきちんと定められてはいません。

とはいえ、平均手数料は2社間ファクタリングで10%~30%、3社間ファクタリングで1%~5%ほどです。

平均的な手数料より、明らかに割高・極端に手数料が低い場合には注意をしましょう。

後から不透明な金額を請求されたり、単純に損をしてしまうからです。

甘い話はないんだと言い聞かせ、平均的な手数料で取引のできるファクタリング会社をオススメします。

関連記事:独断と偏見!?ファクタリング会社が手数料を決める3つの違いと4つの要素

2-6:契約書がない

6つ目のポイントは、契約書がないという点です。

お金を扱う取引で、契約書がないという事はありえません。ヤミ金の場合、契約書を発行しないことがあるのです。

まっとうな大手ファクタリング会社であれば、確実に契約書を受け取ることができます。

契約書を渡されない会社は、絶対におかしいと考えましょう。

すぐさま取引を中断し、別の優良ファクタリング会社を利用すべきです。

2-7:請求書と違う金額の契約

7つ目のポイントは、請求書内容と違う金額の契約をされた場合です。

悪質なファクタリング会社の中には、請求書に記載されている金額と異なる金額で契約を要求されることがあります。契約前は必ず請求書をよく読み、契約時には相違がないことを確認しましょう。

少しでも違う点がある場合には、申し出て対応してもらえない場合には契約をすべきではありません。

2-8:現金でのやり取りを要求

8つ目のポイントは、現金でのやり取りを要求された場合です。

ヤミ金は、逮捕される可能性を考えて現金でのやり取りを要求することがあるでしょう。

通常のファクタリング会社では、買取金額を指定の口座へ入金します。

現金でのやり取りを要求されたら、まっとうなファクタリング会社では無い可能性が高いです。

すぐさま取引を中断して、別のファクタリング会社を利用する様にしましょう。

3:どこが安心?優良ファクタリング会社3選

ファクタリングを利用したいけれど、不安だな・・・

ファクタリング会社の中には、実質的な貸金業を営むヤミ金が存在します。

安心して利用できるファクタリング会社を、自力で見極めるのは難しいでしょう。

ファクタリングを安心して利用したい!このようにお考えであれば、安心して利用できる優良店を利用することをオススメします。

数あるファクタリング会社の中でも、安心して使える3つの会社を紹介しましょう。

- ①請求書先払いBIZ

- ②アクセルファクター

- ③事業資金エージェント

上記3つの中でも、請求書先払いBIZをおすすめします。

ファクタリング会社の中でも、知名度が高く安心して利用することができるでしょう。

さっそく上記3つのファクタリング会社について、詳しく紹介していきます。

3-1:請求書先払いBIZ

- 請求書先払いBIZ

- 東京都新宿区高田馬場1丁目30-14コルティーレ高田馬場1F

- 0120-077-739

請求書先払いBIZは、一般社団法人日本中小企業再生支援協会とアクセルファクターの共同サービスです。

一般社団法人とアクセルファクターが組むことで、低コストで利用しやすいファクタリングサービスを実現しています。

また、大口案件に強いため、高額利用したい場合でも最短翌日に資金調達可能です。

まずは無料見積もりを試してみてください。

3-2:アクセルファクター

- 株式会社アクセルファクター

- 東京都新宿区高田馬場1丁目30-14コルティーレ高田馬場1F

- 0120-542-467

アクセルファクターは、ファクタリング会社の中でもスピードが速く信用度の高い評判のファクタリング会社です。手数料は2%~20%までと上限が明記されているので、安心して利用することができます。

また、利用者の5割以上が即日入金されている実績もあり安心して利用できるでしょう。

3-3:事業資金エージェント

- アネックス株式会社

- 東京都港区新橋4-9-1 新橋プラザビル5F

- 03-6432-4469

事業資金エージェントは、業界内でも手数料が安いと評判のファクタリング会社です。

業界最安水準の1.5%~利用することができ、500万円までの申込なら来店・面談の必要がありません。最短3時間で資金調達することができ、緊急時にも十分活用できる優良店なのです。また、最大3億円までの大口案件にも特化しているので、企業の大型資金調達としても利用することができるでしょう。

まずは気軽に相談・問合せをしてみることをおすすめします。

まとめ

ファクタリングはヤミ金なのか?

上記について詳しく解説してきました。

ファクタリング取引は、中小企業庁も推奨する資金調達方法です。保有している売掛債権をファクタリング会社に譲渡することで、期日前に売掛金を回収することができます。しかしファクタリング会社の中から、逮捕者が出ていることも事実です。

逮捕者はいずれも、ファクタリング事業と装って実質的には金貸しを行っていたという共通点があります。売掛債権を担保に金貸しをするのであれば、貸金業登録が必要です。貸金業登録をせず、貸金業法に違反する高利で金貸しをしていたことから逮捕されているのです。

正当なファクタリング取引は、売掛債権の売買契約になります。これからファクタリングを利用しようとお考えであれば、見極めるポイントをチェックして安全な会社を利用するようにしましょう。