ファクタリングを利用したいが、調べれば調べるほど問題点も多くて不安だ。

上記のように、感じていませんか?

確かに、ファクタリングを利用するにあたり、問題点は生じてしまいます。

しかし、きちんと準備を整えて賢く利用できれば、あなたの強い味方にもなってくれるのです。

本記事では、ファクタリングの問題点を踏まえつつ、上手に利用する方法を紹介していきます。

ぜひ参考にしてみてください。

1:ファクタリング6つの問題点

日本では手形による取引がメインとなっており、ファクタリングという仕組みは普及しませんでした。

そんなファクタリングですが「2社間ファクタリング」という売掛先へ通知せずに利用できるサービスが登場し、近年では利用者も増えてきています。しかし、正しい知識を持たずに利用すると思わぬ損失やリスクを背負いかねません。

そんなファクタリングの6つの問題点について、詳しく紹介していきましょう。

問題点1:手数料が高すぎる

ファクタリングを利用する上で、やはり重要となるのが手数料の問題です。

ファクタリングの手数料は融資の金利等と比較すると、すごく高くなります。

手数料が高い理由は、ファクタリングの手数料に対する規制がないことが大きく影響しているのです。

ファクタリングには貸金業法が適用されないため、どんなに高い手数料を設定しても法律違反になることはありません。

また、ファクタリング会社は売掛金の未回収リスクを背負っているため、状況に応じて手数料を高くする必要があるのです。

関連記事:独断と偏見!?ファクタリング会社が手数料を決める3つの違いと4つの要素

問題点2:貸金業法が適用されない

ファクタリングには、貸金業法は適用されておりません。

なぜなら、ファクタリングは金銭の貸し借りではないからです。

ポイントは、 売掛債権をファクタリング会社が買い取って、債権の回収をファクタリング会社が行う点になります。

ファクタリングは、金銭の貸し借りに当たらず「売買契約に基づく指名債権の譲渡」とされ貸金業の登録が不要となっているのです。

ただし、金融庁は公式サイトにて「ファクタリングと見せかけて、高金利で金銭を貸し付けている事例が発生しています。」と「偽装ファクタリング」についても注意喚起をしています。

現状、ファクタリングを直接規制する法律がないため、注意喚起レベルの対応しかすることができないのです。

つまりファクタリングでトラブルになると法律が頼りになりません。今のところファクタリングの利用は「自己責任」ということになるのです。

関連記事:【ファクタリング】金融庁、ついに出た貸金業の見解を解りやすく解説

問題点3:売掛先の理解が得にくい

ファクタリングの認知度は少しずつ高まってきているものの、業種によってまだまだ理解度は低いです。

ファクタリングを利用したことによって、下記のようにネガティブなイメージを持たれる可能性は高くなります。

- 「お金がないの?」

- 「倒産するの?」

売掛先の承諾が必要となる3社間ファクタリングを利用する際には、慎重に売掛先を選ぶ必要があるでしょう。

問題点4:債権金額全額を買い取ってもらえない

ファクタリングは、金融機関の融資と同様に「掛目」で減額した金額が入金されます。

掛目とは融資が回収不能になるリスクを考え、時価より少し低く評価することを言うのです。

一般的には額面の80~90%のことが多くなっています。(例:1000万円の場合:800~900万円)

しかし、この掛目はファクタリング会社のとるリスクの大きさや利用回数に応じて変わり、稀に高額な掛目をかけられることもあるのです。

その場合、予想より入金額が少なく資金繰りを悪化させてしまうことにもなりかねないので注意が必要です。

問題点5:売掛先が倒産したとき

ファクタリング後、支払い期日前に売掛先が倒産した場合、償還請求をされることがあります。

償還請求とは「買い取った売掛債権を回収できなかったから、債権を売った者が払ってください。」という契約です。

償還請求をされると債権全額分を払わなければならないだけでなく、利用した手数料や諸費用も返ってきません。

そうなると、無駄にお金を使ったようなもので資金繰りを急激に悪化させる大きなリスクです。

基本的にファクタリング契約は「ノンリコース契約」償還請求権なし(売掛先の倒産時立替払い不要)です。

しかし「必ず」とは言い切れないため、契約前には償還請求権(リコース)について確認しておくべき項目の1つとなります。

問題点6:悪質なファクタリング会社の存在

ファクタリング業界には、悪質なファクタリング会社が存在しています。

売掛債権を担保に、高額な利息で金銭を貸し付け、利用者から金銭を搾り取るだけ搾り取り、回収不能となったら債権を取り上げるのです。非常に卑劣な手口で利用者を追い込み、ファクタリングの中では1番大きなリスクとなっています。

悪質なファクタリング会社は、資金の返済ができないことが発覚するとあらゆる手段を使い厳しい取り立てを行います。

取り立てにあえば精神的苦痛・会社や近所の信用など大きくダメージを受けることは逃れられないでしょう。

ファクタリング利用時には、安心して利用できるファクタリング会社を利用する必要があります。

関連記事:ここまでするの!?悪質すぎるファクタリング業者6つの取り立て方法

2:ファクタリング問題点の解決方法

「こんなの怖くて利用できるわけない」と不安を感じているのではありませんか?

しかし、ファクタリングには問題点ばかりではありません。

問題点を正しく理解し対処すれば、資金調達として十分活用することが可能です。

そこで6つの問題点に対し、解決策を見つけましたので詳しく紹介していきます。

2-1:手数料高すぎ問題【解決策】

ファクタリングの手数料は高すぎる!

上記のように、手数料をとにかく抑えたいとお考えであれば、大手銀行の子会社が提供しているファクタリングを利用するのがおすすめです。代表的なファクタリング会社は、3つあります。

- みずほファクター株式会社(みずほ銀行)

- 三菱UFJファクター株式会社(三菱UFJ銀行)

- SMBCファイナンスサービス株式会社(三井住友銀行)

銀行系ファクタリング会社は、親会社が信用度の高い大手の銀行であるため安心して利用できます。

また、手数料も5%未満になることが一般的です。

銀行系ファクタリング会社は様々な金融商品の販売により、高い収益を得ているためファクタリングで割高な手数料を設定する必要がありません。そのため手数料も安く利用することが可能です。

ただし、銀行系ファクタリング会社では「2社間ファクタリング」が行えませんので注意しておきましょう。

2-2:貸金業法が適用されない問題【解決策】

ファクタリングは、法律で規制されていないサービスです。

もちろん債権譲渡契約であるため、貸金業法も適用されません。

法律を変えることは簡単ではないため、申込時に慎重に優良会社を選定する他ないのです。

法律で規制されていない事をいい事に、法外な手数料や利息を提示する悪徳なファクタリング会社も存在します。

利用時には、十分注意する必要があるのです。

2-3:売掛先の理解を得にくい 問題【解決策】

ファクタリングは真っ当な資金調達方法であり、売掛債権をさっさと現金化するに越したことはありません。

でも、残念ながらそれを理解してくれる会社はあまり多くないのが現実です。

ファクタリングを利用する際、売掛先への信用不安を懸念するなら、3社間ファクタリングは極力控えた方がいいでしょう。

取引先から資金繰りに困っていると思われることで、今後の発注が減り取引の見直しを検討される恐れがあります。

ファクタリングを利用する際は、知られても問題ない関係性の取引先を選ぶことや、取引先への通知を行わない2社間ファクタリングを利用することで対処しましょう。

2-4:債権金額全額を買い取ってもらえない問題【解決策】

債権金額全額を買い取ってもらえない問題は、「掛目」と「手数料」の違いを理解し、見積りや査定の時点で細かく確認していくに限ります。

- 掛目の割合が何%なのか

- 掛目の記載がない場合、売買手数料が上乗せされてないか

上記のように、細かく確認しておきましょう。

確認をした際、曖昧な返しをするファクタリング会社は悪徳業者である可能性が高いので契約締結はしないで下さい。

2-5:売掛先が倒産したとき問題【解決策】

ファクタリング契約は、基本的に償還請求権なし(ノンリコース)の契約です。

しかしファクタリング会社の中には、リスクを背負わないように償還請求権あり(リコース)での契約を行う会社も存在します。償還請求権ありのファクタリング会社は、悪質性も高いため絶対に利用しないでください。

売掛先が倒産した際に、リスクを負わないためにも契約書をよく確認する必要があります。

償還請求権の問題は、契約前に回避することが可能です。

2-6:悪質なファクタリング会社問題【解決策】

悪質なファクタリング会社の問題は、事前の情報収集で回避できるかが決まります。

しかし万が一、悪質なファクタリング会社を利用してしまった場合は、弁護士に相談し適切に対応していくしかないでしょう。

警察や消費者センターへ相談する方法もありますが、警察だと積極的に動いてくれず、金銭的に取り返すというのは難しいです。また、消費者生活センターは捜査権限を持っていないため「何かを解決する」となると力不足と言えます。

一方で、法律事務所は即時対応が可能です。

被害者の代理人として、悪質なファクタリング業者と直接交渉して違法な催促を中止するよう注意したり、過払い費用の返還を要求したりする事もできます。

それでも悪質な業者が従わない場合、銀行口座の凍結等、直接的なダメージを与えることも可能です。

弁護士については、下記の記事にて詳しく紹介しています。

関連記事:ファクタリング被害は「顧問弁護士」に頼る!対応例と6つのメリット

3:【要チェック】悪質なファクタリング会社の見分け方

ファクタリングを利用するにあたり、最も重要といえる「悪質なファクタリング会社=悪徳業者」に引っ掛からないようにするためのポイントをまとめていきます。

悪徳業者には、5つの共通点があります。共通点を把握しておくことで、悪徳業者を見分けることが可能です。

- 手数料が異常に安い

- ホームページの情報が少ない

- 連絡先が携帯電話である

- 面談をしない

- 契約書がない

上記5つの順に、共通点を詳しく紹介していきます。

参考にしてみてください。

3-1:手数料が異常に安い

悪徳業者の特徴として、手数料が異常に安い場合があります。

ファクタリングの手数料は、融資と比べると高いです。

そのため、安い手数料を提示されると利用したくなる気持ちも当然のことでしょう。

しかし悪徳業者は、口実をつけて手数料を少しづつ上乗せしてきます。

そして契約締結の直前の頃には、相場よりもはるかに高い手数料になっているのです。

手数料が安いからと安易な気持ちで業者は選ばず、相場程度の手数料を提示している真っ当なファクタリング会社を利用するようにしましょう。

関連記事:独断と偏見!?ファクタリング会社が手数料を決める3つの違いと4つの要素

3-2:ホームページの情報が少ない

悪徳業者を見分けるポイントとして、ホームページの情報量も見ておくべき指標となります。

悪徳業者は、サービス名称と携帯番号だけしか記載していないことが多くいです。

事務所の住所もレンタルオフィスなどで登録しています。

ファクタリング会社を選ぶ際には、事前にファクタリング会社のホームページにある会社概要をチェックしましょう。

- 運営会社名

- 代表者名

- 所在地

- 電話番号

- 設立年月日

- 資本金

- 役員名

- 従業員数

- 業務内容

上記9つの情報が記載されていれば、間違いなく優良業者と判断できます。

ぜひ利用前にチェックしてみてください。

3-3:連絡先が携帯電話である

連絡先が携帯電話のみである場合も、悪徳業者の可能性が高くなります。

固定電話でかけてこないのは、通話料が高く、複数回線を同時に使用できないためです。

また、居場所を特定されないために携帯電話を使用している可能性もあります。

連絡先の電話番号が携帯電話だけである場合は、十分注意する必要があるでしょう。

3-4:面談をしない

悪徳業者は、面談をしない場合が多いです。

ファクタリングは、お互いのモラル(人柄)も重要な審査での指標となります

そのため基本は面談を必須としているのです。

まれに、スピード重視の会社で対面面談を省略している会社もありますが

顔を見られるのを恐れる悪徳業者の多くは電話のみで対応します。

3-5:契約書がない

ファクタリング契約において、契約書を作成しない業者は間違いなく悪徳業者です。

- 契約書がない

- 内容が薄い

- 控えをもらえない

優良なファクタリング会社は、丁寧かつ細かい規定に基づいた契約書を作成します。

悪徳業者は、契約書そのものがないか、あったとしても内容がとても薄いです。

また、契約書の中身は一見しっかりしていても控えを貰えないような場合も悪徳業者だと考えられます。

悪徳業者は確信犯なので、証拠となるような契約書類は残したくないからと言えるでしょう。

4:トラブル回避!おすすめファクタリング会社3選

ファクタリングを利用したいが、業者選びが難しい。

上記のように、安心して利用できるファクタリング会社はどこなのかとお悩みではありませんか?

ファクタリング会社はインターネットで探せば100社以上存在します。その中から安心して利用できる会社を探すのは、至難の業とも言えるでしょう。

そこで今回は、編集長のわたしが自信を持っておすすめできる会社を3つ紹介します。

- ①請求書先払いBIZ

- ②アクセルファクター

- ③事業資金エージェント

上記3つの中でも、おすすめは請求書先払いBIZです。

手数料の安さとスピーディーな手続きが魅力となっています。

さっそく3つのファクタリング会社について、詳しく紹介していきましょう。

4-1:請求書先払いBIZ

- 請求書先払いBIZ

- 東京都新宿区高田馬場1丁目30-14コルティーレ高田馬場1F

- 0120-077-739

請求書先払いBIZは、一般社団法人日本中小企業再生支援協会とアクセルファクターの共同サービスです。

一般社団法人とアクセルファクターが組むことで、低コストで利用しやすいファクタリングサービスを実現しています。

また、大口案件に強いため、高額利用したい場合でも最短翌日に資金調達可能です。

まずは無料見積もりを試してみてください。

4-2:アクセルファクター

- 株式会社アクセルファクター

- 東京都新宿区高田馬場1丁目30-4-30山京ビル5階

- 0120-542-467

アクセルファクターは、ファクタリング会社の中でもスピードが速く信用度の高い評判のファクタリング会社です。手数料は2%~20%までと上限が明記されているので、安心して利用することができます。

また、利用者の5割以上が即日入金されている実績もあり安心して利用できるでしょう。

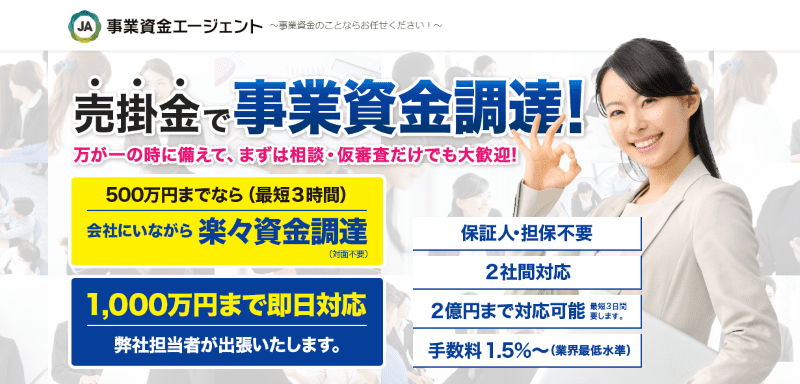

4-3:事業資金エージェント

- アネックス株式会社

- 東京都港区新橋4-9-1 新橋プラザビル5F

- 03-6432-4469

事業資金エージェントは、業界内でも手数料が安いと評判のファクタリング会社です。

業界最安水準の1.5%~利用することができ、500万円までの申込なら来店・面談の必要がありません。最短3時間で資金調達することができ、緊急時にも十分活用できる優良店なのです。また、最大3億円までの大口案件にも特化しているので、企業の大型資金調達としても利用することができるでしょう。

まずは気軽に相談・問合せをしてみることをおすすめします。

まとめ

ファクタリングの問題点について詳しく紹介してきました。

ファクタリングは、中小企業にとって利便性の高い資金調達方法の1つだと言えます。

しかし法規制されていないファクタリングでは、利用時に問題が発生する可能性も高いサービスです。

利用時には安心して活用できるよう、事前の業者選定を入念に行うようにしましょう。