ビジネスローンは比較的審査が甘い特徴があります。

しかし、いくつかの条件を満たしていればの話。

この記事ではビジネスローンで審査落ちする7つの理由と審査落ちを防ぐ方法を紹介します。

この記事をよめば、高い確率で事業に使える資金集めが実現するはずです。

ビジネスローンで審査落ちする7つの理由

ビジネスローンで審査落ちする理由は以下の7つが考えられます。

- 開業してから時間が経っていない

- 申し込み情報に虚偽・誤りがある

- 返済能力が不足していると判断された

- 信用情報照会で問題があった

- 税金の滞納がある

- 20歳未満もしくは70歳以上は不可の場合も

- 多重の申し込み履歴がある

ひとつずつ詳しくみていきましょう。

1、開業してから時間が経っていない

ビジネスローン審査で「開業してから時間が経っていない」ことは、融資のリスクを示す要因。

多くの銀行や貸金業者は、事業が安定して収益を生むかどうかを判断したり、返済能力を評価するために事業の運営実績を見る傾向があります。

事業が立ち上がってから一定期間が経過していない場合、その事業の将来性や安定性を判断する材料が不足していると見なされることも。

一般的に、2年以上の事業実績があると審査が通りやすくなります。

事業の安定性や収益性を証明できることで、審査通過の可能性が高まるのです。

そのため、開業後に少し時間をかけて事業を安定させ、運営実績を積み重ねることで、ビジネスローンの審査通過率が向上することが期待されます。

2、申し込み情報に虚偽・誤りがある

ビジネスローンの申し込み情報に虚偽や誤りがある場合、信頼性が失われ審査を通過できない可能性が高まります。

申込者が収入や勤務年数、他社借入金額などを過大・過小に申告したり、存在しない情報を記載したりすると、貸金業者や銀行はリスクを懸念します。

貸付契約が無効になる場合も。

また、詐欺行為として法的な問題に発展する可能性もあるため、申込者は正確かつ正直な情報提供が重要です。

3、返済能力が不足していると判断された

ビジネスローンの審査では、返済能力の不足が大きな理由となります。

貸金業者は、借入額に見合った返済が可能かどうかを重視します。借り手の収入や業績、財務状況などです。

返済能力が不十分だと判断された場合、融資リスクが高まるため、貸付を控える場合があります。

業績不振や現金流不足、負債の増加などが返済能力の低下を示す要因です。

信用情報や財務諸表の評価を通じて、事業の安定性や収益性、適切な資金使途を確認し、返済能力に疑問がある場合は審査を通過できないことがあります。

4、信用情報照会で問題があった

ビジネスローンの申請時、金融機関は信用情報機関を通じて個人や事業者の信用情報を調査します。

この信用情報には過去の借り入れや返済履歴、未払いの債務などが含まれます。

信用情報に問題がでるのは、過去の債務不履行や支払い遅延、自己破産などの記録が残っているなどが原因です。

これらは融資審査に影響し、貸し手は信用リスクを避けるために融資を控えることがあります。

過去の支払い履歴や債務不履行が信用情報に記録されると、返済能力に疑問符が付き、貸し手の信頼を得られないことがあります。

そのため、信用情報に問題がある場合はビジネスローンの審査を通過することが難しくなります。

5、税金の滞納がある

ビジネスローンの審査では、申請者の信用情報が重要視されます。

税金の滞納が信用情報に記録されると、貸し手は返済能力や信用度に懸念を抱くものです。

ただし、特定のノンバンク系ビジネスローンでは滞納があっても審査基準が異なるため、柔軟性を持つ場合もあります。

6、20歳未満もしくは70歳以上は不可の場合も

ビジネスローンの年齢制限は貸し手がリスクを管理し、返済能力を確保するために設けられます。

20歳未満の場合は未成年者の法的制限が影響し、借入契約が成立しないためです。

また、70歳以上は返済能力の不確実性や返済期間の短さが関与し、貸し手がリスクを避ける傾向があります。

多くの場合、返済の保証や収入の安定性を評価し、特に高齢者の場合は返済可能性が疑われることから、融資を制限することが一般的。

これにより、貸し手は返済リスクを最小限に抑え、健全な融資を行うことが目的となります。

7、多重の申し込み履歴がある

ビジネスローンの審査では、複数の申し込み履歴があると信用情報に記録されます。

多重申し込みは、貸し手にとって借り手の資金管理能力や返済能力に疑念を抱かせる要因です。

借り手が同時に複数の貸し手に頼る姿勢は、貸し手にとって信頼性が低いと見なされ、融資を受ける障害になります。

ビジネスローンで審査落ちを防ぐ3の方法

ここでは、ビジネスローンの審査落ちを防ぐ方法を紹介します。

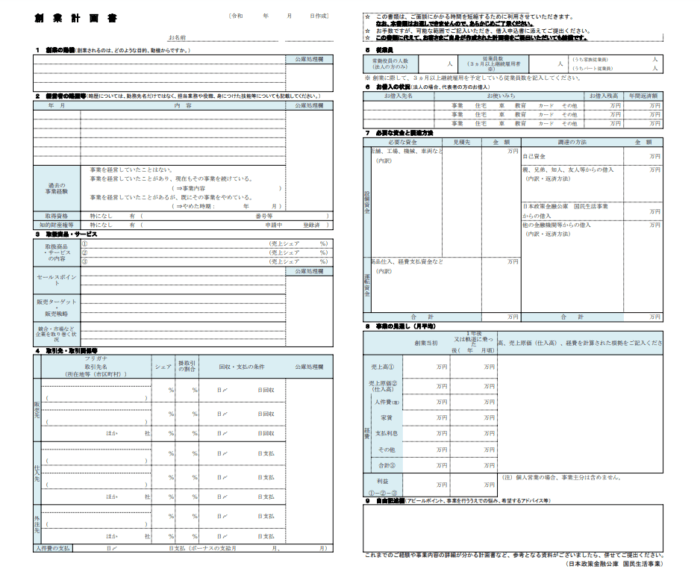

事業計画書を作り変える

ビジネスローンの審査では、事業計画書は重要な要素です。

事業計画書が具体的で現実的であれば、融資を受ける企業の将来性や返済能力が評価されやすくなります。

改善された事業計画書は、企業の戦略、目標、成長計画を明確に示し、収益性やキャッシュフローの健全性を示すことが重要。

具体的な市場調査や顧客獲得戦略、収益見込み、返済計画などを明示できることで、信頼性が高まります。

審査担当者はリスクを最小限に抑え、融資先企業の成長や安定を見込めるかを見極めます。

事業計画書の具体性や現実性が高ければ、融資審査に通過しやすくなるのです。

|

事業計画書作成のコツ |

|

| 明確なビジョンと目標 | 事業の目的や将来の展望を明確に示すことが重要です。 |

| 事業内容 | 商品やサービスの特徴、競合との差別化ポイントを明示しましょう。 |

| 資金計画と資金調達方法 | 必要な資金、その使途、調達方法や返済計画を具体的に記述します。 |

| 経営者の略歴とチーム構成 | 自身の経歴やチームメンバーの能力、経験を示すことで信頼性を高めます。 |

| 市場分析と顧客ターゲット | 市場規模や動向、顧客のニーズとターゲットを明確化します。 |

| 実現可能なスケジュールと計画 | 具体的なスケジュールと実行計画を示し、達成可能な目標を設定します。 |

借入の希望金額を減らす

ビジネスローンの審査では、借入希望額は審査結果に大きく影響します。

希望金額が高すぎると、返済能力や事業計画の現実性に対する疑問を招くことがあります。

金融機関はリスクを最小限に抑えたいため、借入額を抑えてもらうことで、返済リスクを減らしやすくなります。

借入希望額を適切に設定することで、自身の返済能力を強調し、財務計画を信頼性のあるものとして示すことができるのです。

さらに、低い借入額は返済の安定性をアピールしやすく、金融機関が貸し出しを承認しやすくなる傾向があります。

そのため、借入希望額を適切に抑えることは、自身の信用を高め、審査通過の可能性を高める一因となります。

担保や保証人を提示する

ビジネスローン審査では、貸付金の返済能力とリスクを評価します。

担保や保証人を提示することで、返済の保証やリスク軽減が金融機関に提供されます。

保証人は、返済が滞った場合にその責任を負うため、返済能力が不安定な場合でも返済を補完しなければなりません。

このような担保や保証人の提示は、金融機関に対して貸付の安全性を示し、貸し手の信頼を高めます。

したがって、審査落ちを防ぐためには、返済の保証やリスク軽減を証明するために担保や保証人を提示することが有効です。

ビジネスローンで審査落ちした個人事業主におすすめの資金調達法

ビジネスローンに落ちる個人事業主は少なくありません。

この章では、そんな個人事業主でも資金調達ができる4つの資金調達方法を紹介します。

審査基準が甘いビジネスローン

個人事業主でも審査に通りやすく、迅速に資金を調達できる選択肢として審査基準が甘いビジネスローンがあります。

審査基準が甘いビジネスローンは、返済能力や信用履歴を柔軟に評価し、設定された審査基準が比較的緩やかです。

一般的には、担保や保証人が不要な場合があり、審査プロセスがスピーディであり、事業者が急な資金ニーズに迅速に対応できます。

ただし、金利が高めに設定されている場合があり、返済計画を練る際に注意が必要です。

これらのローンは、銀行融資と比べて審査基準が柔軟なため、個人事業主にとって、審査落ちのリスクを低減し、資金調達の道を開く有効な手段となります。

▼審査が甘いビジネスローン

・AGビジネスサポート

- 審査の翌日には融資が可能

- 融資額が50~1000万と幅広い

- 金利が3.1%からと低い

・クレディセゾンのビジネスローン

- ビジネスローンでは低金利の6.74%

- 土日祝・夜間・何度でも入出金手数料無料

- 振込速度は最短数十秒

現在は新規契約・利用で最大2か月分の利息が不要。

初めてのビジネスローンを利用する人には最適です。

ファクタリング

ファクタリングは、売掛金の未回収リスクを避け、早期に現金を得る手段です。

掛取引では商品やサービスを先に提供し、後から代金を回収しますが、この方法には未回収や取引先の倒産などのリスクがあります。

このリスクを防ぐためにファクタリングでは、売掛債権を保険や買い取りを通じて現金化します。

この手法は急な資金需要や後から支払われる予定のお金を先に現金化する場合にも活用されます。

関連記事:【初心者向け】ファクタリングとは?最短1日で資金調達できる方法

クラウドファウンディング

クラウドファンディングは、インターネット上で多くの人から資金を集める手法です。

有名どころではMAKUAKEやREADYFOR、 CAMPFIREなどがあります。

仕組みとしては、事業案を持っている起業者が必要な資金を集め、実現した場合に出資した人にリターン(完成した商品など)を還元します。

これにより、事業案に賛同する多くの人から資金を集めることができます。

関連記事:【クラウドファンディング】今日から投資家デビュー!やり方を解説

ベンチャーキャピタル

ベンチャーキャピタル(VC)は未上場の将来性のある企業に出資する投資組合です。

ベンチャーキャピタルは投資のため、返済は不要になります。

ただし、経営に関与されるため経営に制限がかかる可能性があります。

会社を大きくするためには、最適な選択ですが、自由な経営スタイルを望む場合はおすすめできません。

関連記事:【ベンチャーキャピタル】資金調達の実態!3つのメリットと注意点

まとめ:ビジネスローンの審査に落ちてもあきらめる必要なし

この記事ではビジネスローンの審査に落ちる方法と審査落ちを防ぐ方法を紹介しました。

特に個人事業主で事業を運営しているよりも、法人として運営している事業の方が審査が通りやすくなる傾向があります。

しかし、個人事業主でも抑えるところを理解しておけば、審査に落ちずにビジネスローンを借入できます。

また、ビジネスローンは資金集めの1つに過ぎません。

資金集めにはさまざまな種類、方法があります。

ビジネスローンの審査に落ちたからといって焦る必要はありません。

いろいろな方法を試していくなかで自分自身に最適な資金集めの方法を理解できるようになるはずです。