新設法人でも、ファクタリングを利用できるの?

上記のように、会社を立ち上げたばかりだが資金調達をしたいとお考えではありませんか?

結論をお伝えすると、ファクタリングは新規開設した新設法人でも利用可能です。

経営状態などに関係なく、売掛金があれば利用できるため新設法人にもおすすめの資金調達方法と言えます。

新設法人や新規開設者(個人事業主)に、ファクタリングがおすすめな理由について詳しく紹介していきましょう。

\資金調達プロで無料相談してみる /

資金調達プロ

公式サイトに行く

また、おすすめのファクタリング会社ランキングTOP10についてはこちらからご確認ください。

1:新設法人にファクタリングをおすすめする理由

新設法人にとって、ファクタリングはおすすめの資金調達方法です。

新設法人は、銀行融資や借入れ・カードローンなどの審査に通りにくい特徴があります。

また、銀行融資の審査は3週間から1ヶ月、場合によってはそれ以上の時間がかかってしまうのです。

一方、ファクタリングであれば、審査が通りやすく最短即日での資金調達が可能となります。

- 創業年数を理由に、融資を断られた

- 資金調達を今すぐに行いたい

上記にような場合に、ファクタリングはぴったりの方法と言えるでしょう。

どのような流れで資金調達を行うのか、詳しく紹介していきましょう。

2:新設法人におすすめ!ファクタリングの仕組み

素早く資金調達をしたい!でも、ファクタリングの仕組みが分からない。

上記のように、ファクタリングが有効な手段だと分かっていても仕組みが分からなければ不安になりますよね。

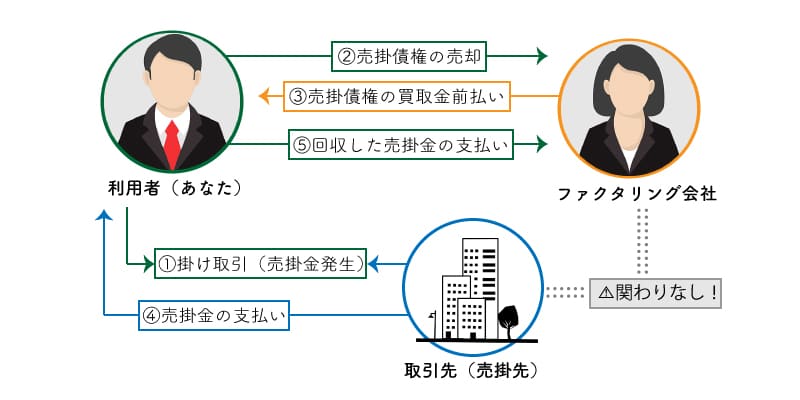

今回は、売掛先に知られずに利用できる2社間ファクタリングの仕組みについて解説していきましょう。

ファクタリングについて興味をお持ちであれば、ぜひ参考にしてみてください。

2-1:ファクタリングの仕組みを解説

ファクタリングの仕組みについて、2社間ファクタリングの方法を用いて解説していきます。

掛け取引で発生する代金を売掛金、売掛金を支払ってもらう権利のことを売掛債権と呼びます。

売掛債権をファクタリング会社に売却することで、買取代金を受け取れるのです。

支払い期日に売掛先から入金された売掛金を、ファクタリング会社に送金すれば手続きは完了です。

ファクタリングは売掛債権を保有していれば利用可能なため、新設法人でも活用しやすい資金調達方法と言えるでしょう。

3:新規の新設法人必見!ファクタリング5つのメリット

ファクタリングを利用するメリットって、何だろう?

上記のように、メリットを知りたいとお考えですよね。

新設法人がファクタリングを利用するメリットは5つあります。

- スピーディーな資金調達が可能

- 信用情報に影響がない

- 銀行融資よりも審査が甘い

- 赤字決算でも利用できる

- 取引先にバレない

上記5つのメリットについて、それぞれ詳しく紹介していきましょう。

3-1:スピーディーな資金調達が可能

ファクタリング最大の魅力は、資金調達までのスピードです。

最短即日で売掛金を現金化することができます。

銀行の融資では、念入りな審査が必要となるため、ファクタリングのようにスピーディーにはいきません。

- 今すぐ現金が必要!

- 融資の審査を待っていられない!

上記のように、緊急性が高い場合にも、ファクタリングを活用することが可能です。

3-2:信用情報に影響がない

ファクタリングは、銀行融資やカードローンと異なり信用情報に記録が残りません。

カードローンの場合、しっかり返済したとしても利用した事実だけでマイナスの判断をする銀行も存在するのです。

信用情報に記録が残るということは、これからの経営リスクとなり得ます。

ファクタリングを利用することで、融資や借入の際にも「信用情報で審査落ちしてしまった。」という事態を避けることが可能です。

3-3:銀行融資よりも審査が甘い

ファクタリングの審査は、銀行融資に比べてハードルが低くなります。

ファクタリングと銀行融資の審査には、大きな違いが2点あるのです。

- 審査基準となる会社

- 担保・保証人の有無

銀行融資の場合、融資を受ける会社の信用状態が基準になります。

信用の確保のために、担保や保証人が必要なのです。

ファクタリング審査の場合、「売掛先の信用度」が基準になります。

そのため、担保や保証人も必要ありません。

3-4:赤字決算でも利用できる

赤字決算でも、ファクタリングを利用することが可能です。

銀行の場合は、赤字決算だと会社の信用力の低下により融資を受けることができません。

ファクタリングの場合は、売掛先の信用力に最も着目しています。

そのため、ファクタリングを利用する会社の経営状態はあまり重視されない傾向にあるのです

3-5:取引先にバレない

ファクタリングは、取引先に知られずに資金調達を行えます。

新規の法人の場合は、取引において会社の評判も重要となるでしょう。

ファクタリングが知られると「資金繰りが悪い会社」というマイナスイメージをもたれることもあり得ます。

2社間ファクタリングでは、売掛先に対して契約の通知・承認を得る必要はありません。

ファクタリング会社とファクタリングを利用する会社(あなた)の2社で取引が完了するのです。

ただし、3社間ファクタリングの場合には、売掛先への通知・承認が必要なので注意しましょう。

4:知らないと審査落ち!重要な3つの審査基準

上記のような疑問をお持ちではないでしょうか。

ファクタリングでは、重要な3つの審査基準を元に審査が行われています。

- 売掛先(売掛金)の信用力

- 売掛金の支払い期日

- ファクタリング利用企業の信頼度

上記3つの基準を、1つずつ詳しく丁寧に解説していきましょう。

4-1:売掛先の信用力

1つ目は、売掛先の信用力です。

ファクタリング会社は売掛先の信用力を最も重視して、ファクタリング契約を結ぶか検討します。

また、売掛先の信用力により、手数料も変動するのです。

ファクタリングでは、売掛先から支払われる代金(売掛金)を利用しています。

そのため、ファクタリング会社の1番のリスクは売掛先の倒産による買取額の全損失です。

新設の法人だとしても、信用力の高い売掛先であればファクタリングの審査を通ることは出来ます。

4-2:売掛金の支払い期日

2つ目は、売掛金の支払い期日です。

ファクタリングの審査では、ずばり支払い期日までの期間が短い方が審査は通りやすくなります。

支払い期日までの期間が長いと、その間の売掛先倒産のリスクも高くなるからです。

そのため、売掛金未回収のリスクも高くなります。

複数の取引先との間に売掛金を保持している場合は、支払い期日が近い売掛金でのファクタリング利用がおすすめです。

4-3:利用企業の信頼度

3つ目は、ファクタリングを利用する会社の信頼度です。

審査では、ファクタリングを利用する会社(あなた)の信頼度も、もちろん重要となります。

2社間ファクタリングの場合、売掛先は売掛金の支払いをファクタリング利用者へ行うのです。

利用する会社(あなた)が、ファクタリング会社に売掛金を後から送金する形となります。

ファクタリング会社は、ファクタリング利用会社に対して売掛金の持ち逃げや虚偽の申告をしないかなどを懸念しています。

ファクタリングの審査では、自社の信頼度も関係することを把握しておきましょう。

5:要チェック!ファクタリング利用時4つの注意点

上記のように、資金調達に有効なファクタリングに魅力を感じていますよね。

しかし、利用時に注意してほしい点が4つあります。

- 会社設立〇年以内という制限

- 必要書類は100%提出する

- 二重譲渡は絶対にしない

- 審査時にウソの申告をしない

利用前に注意点をしっかり把握しておきましょう。

4つの注意点について、1つずつ解説していきます。

5-1:会社設立〇年以内という制限

ファクタリング会社の中には、設立〇年以内の法人は利用不可などの利用制限を設けている会社も存在します。

設立年数に制限を設けているファクタリング会社では、新設法人は利用できないため注意が必要です。

利用前に、ファクタリング会社ごとの契約条件をしっかり把握しておきましょう。

5-2:必要書類は100%提出する

ファクタリングの審査では、書類の提出を求められます。

必要書類に不足や不備があると、審査落ちとなる可能性が高くなるのです。

ファクタリング審査における必要書類は、ファクタリングを利用する会社(あなた)と売掛先の信用力に大きく関わります。

契約書や請求書など、要求された書類は例外なく全て提出するようにしましょう。

5-3:二重譲渡は絶対にしない

ファクタリング契約をする際には、二重譲渡を絶対にしてはいけません。

売掛債権の権利を譲渡していいのは、1つのファクタリング会社のみです。

例えば、Aファクタリング会社と契約締結後に、Bファクタリング会社の方が好条件を提示してきたとし、B社とも契約を行なったとしましょう。

この場合、A社とB社の両方の会社に売掛債権を譲渡したことになります。これが二重譲渡です。

二重譲渡を行なった場合、権利が認められなかった会社に違約金を支払う必要があります。

また、二重譲渡はれっきとした犯罪行為です。悪質だと判断された場合には、刑事告発される可能性もあります。

ファクタリング契約は、複数社の比較ののち1社のみと行いましょう。

関連記事:ファクタリングでよくある8つのトラブル!知っておきたい3つの注意点

5-4:審査時にウソの申告をしない

ファクタリング審査時に、ウソの申告をしてはなりません。

少しでも売掛債権の買取率を上げたいと願うあまり、審査時にウソの申告をしてしまうケースがあるのです。

ファクタリング会社は、ファクタリング利用者(あなた)の申告内容と信用情報期間の情報を照らし合わせ審査を行います。

審査時にウソの申告をしまうと、利用者(あなた)と会社の信用力の低下を招きます。

「ウソの申告をしたせいで、審査落ちしてしまった!」という結果になりかねないのです。

ファクタリング審査時には、事実に基づいた申告を行うようにしましょう。

6:新規の法人でも利用OK!ファクタリング会社3選

新規の法人が利用しやすいファクタリング会社はあるのかな?

上記のように、ファクタリング会社選びでお悩みですよね。

新規の法人も利用できるイチオシのファクタリング会社3社を紹介します。

- ①請求書先払いBIZ

- ②アクセルファクター

- ③事業資金エージェント

上記3社の中でも、おすすめは請求書先払いBIZです。

手数料が安く利用しやすいサービスを提供しています。

さっそく、上記3つのファクタリング会社について、詳しく解説していきましょう。

6-1:請求書先払いBIZ

- 請求書先払いBIZ

- 東京都新宿区高田馬場1丁目30-14コルティーレ高田馬場1F

- 0120-077-739

請求書先払いBIZは、一般社団法人日本中小企業再生支援協会とアクセルファクターの共同サービスです。

一般社団法人とアクセルファクターが組むことで、低コストで利用しやすいファクタリングサービスを実現しています。

また、大口案件に強いため、高額利用したい場合でも最短翌日に資金調達可能です。

まずは無料見積もりを試してみてください。

6-2:アクセルファクター

- 株式会社アクセルファクター

- 東京都新宿区高田馬場1丁目30-4-30山京ビル5階

- 0120-542-467

アクセルファクターは、ファクタリング会社の中でもスピードが速く信用度の高い評判のファクタリング会社です。手数料は2%~20%までと上限が明記されているので、安心して利用することができます。

また、利用者の5割以上が即日入金されている実績もあり安心して利用できるでしょう。

6-3:事業資金エージェント

- アネックス株式会社

- 東京都港区新橋4-9-1 新橋プラザビル5F

- 03-6432-4469

事業資金エージェントは、業界内でも手数料が安いと評判のファクタリング会社です。

業界最安水準の1.5%~利用することができ、500万円までの申込なら来店・面談の必要がありません。最短3時間で資金調達することができ、緊急時にも十分活用できる優良店なのです。また、最大3億円までの大口案件にも特化しているので、企業の大型資金調達としても利用することができるでしょう。

まずは気軽に相談・問合せをしてみることをおすすめします。

まとめ

新規の法人のファクタリングについて紹介してきました。

新規の法人にとって、ファクタリングはおすすめの資金調達方法です。

銀行融資よりも審査のハードルが低く、スピーディに資金の調達が可能という特徴があります。

資金繰りでお悩みであれば、ぜひ活用してみてください。

\資金調達プロで無料相談してみる /

資金調達プロ

公式サイトに行く

また、おすすめのファクタリング会社ランキングTOP10についてはこちらからご確認ください。