ファクタリングに対する金融庁の見解が知りたい!

近頃、違法なファクタリング業者に関する報道が多くのメディアで取り上げられています。

実際のところ、ファクタリングと給料ファクタリングは違法なのか詳しく知りたいですよね。

結論からお伝えしていきましょう。

- ファクタリングは貸金業法に該当しない

- 給料ファクタリングは貸金業法に該当する

上記のように、金融庁は見解を発表しています。

ファクタリング・給料ファクタリングの貸金業法に関する金融庁の見解について詳しく解説していきましょう。

1:ファクタリングは貸金業への該当なし

ファクタリングは貸金業法に抵触するのか?

中小企業の新たな資金調達方法として注目されている、企業向けのファクタリングは違法なのか気になりますよね。

冒頭でもお伝えしましたが、ファクタリングは貸金業法に抵触しません。

ファクタリング契約は、あくまで売掛債権の売買契約であり金銭の貸借ではないからです。

詳しく解説していきます。

1-1:金融庁の見解を解説

ファクタリングは、企業が保有している売掛債権(請求書)をファクタリング会社に譲渡することで、ファクタリング会社が自ら売掛債権の管理・回収を行う金融業務のことを指します。

あくまでもファクタリング契約は、売掛債権の売買契約となるため金銭の貸し借りには該当しないのです。そのため、貸金業登録は必要とせず、貸金業法に抵触することもありません。

ファクタリングの法定性質は、売買契約に基づく指名債権の譲渡であり、金銭の貸し借りではないので、貸金業の登録は必要ありません。

企業間取引におけるファクタリング契約であれば、違法ではなく新たな資金調達方法として十分活用することが可能です。

しかし中には、ファクタリング業と偽って営業を行うヤミ金融も横行しています。注意点については、3章で紹介していくのでチェックしてみてください。

2:給料ファクタリングは貸金業に該当

企業間取引で発生した売掛債権の売買を行う、ファクタリングは貸金業法に抵触しません。

一方で、個人の給料債権を買い取る(給料前借り)給料ファクタリングは、貸金業法に抵触するのか紹介していきましょう。

結論からお伝えすると、給料ファクタリングは「貸金業」に当たります。

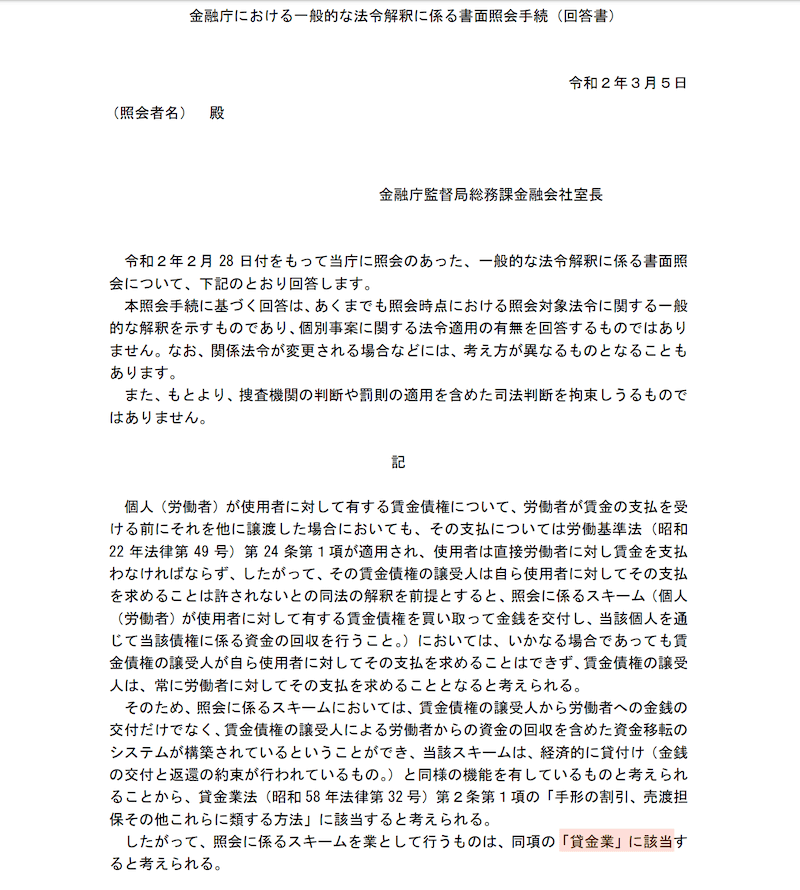

金融庁は令和2年3月5日に給料ファクタリングは、貸金業に該当するとの見解を示しているのです。そのため、貸金業登録をしていない給料ファクタリング会社は、今後違法とされる可能性が高くなります。ただし、あくまで企業・国民に向けて見解を示した段階であり法律で制定されたわけではありませんので注意しましょう。

金融庁が発表した文書とともに、給料ファクタリングが貸金業に該当する理由について紹介していきましょう。

2-1:金融庁の見解を解説

金融庁が発表している、給料ファクタリングに関する見解をご覧ください。

- 労働者が賃金を譲渡した場合でも、労働基準法に基づいて使用者は労働者に対し賃金を支払う必要がある

- 譲受人は、使用者に対して支払いを求めることはできない

- 譲受人は労働者から支払いを回収することとなる

- これらのやり取りは、経済的に貸付けと同様の機能を有している

- 給料ファクタリングは「貸金業」に該当する

給料ファクタリングは、お金のやり取りを使用者を含めず労働者と行うため実質的な貸付とみなされたのです。

貸金を行う業者は、金融庁から貸金業の認可が必要となります。現段階では、金融庁を見解を示しただけになりますが法律が制定された場合には、貸金業登録をしていない給料ファクタリング会社は違法とされることでしょう。

3:合法なファクタリングでも危険!3つの注意点を紹介

ファクタリングは貸金業に抵触しない、給料ファクタリングは貸金業。

上記のようにお伝えしてきました。

「BtoBのファクタリングなら、安全に利用できるの?」

優良なファクタリング会社であれば、上記のような見解で間違いありません。

しかしファクタリング会社の中には、実質的な貸金業を営むヤミ金が横行しているのです。ファクタリングを偽って、違法な高金利で金銭を貸し付けている業者が存在します。安全にファクタリングを利用するためにも、利用時には3つの注意点を確認しておきましょう。

- 買戻請求権が付いていないこと

- 売掛先への通知が必要であること

- 売掛債権の回収義務がないこと

上記3つの注意点は、ヤミ金業者を見分ける上でも大切なポイントとなります。

金融庁でも上記3つの点を確認するよう周知されているため、しっかりと理解しておきましょう。

注意点1:買戻請求権が付いていないこと

1つ目の注意点は、買戻請求権が付いていないことです。

買戻請求権とは売掛金が回収できなくなった場合、譲受人が売掛債権を買い戻すように譲渡人に請求できる権利のことを指します。優良なファクタリング会社であれば、売掛金の未回収リスクも総じて、手数料を決め買取代金を支払うため、買戻請求権を付随されることは無いはずです。

ファクタリング契約時に、買戻請求権が記載されていれば利用するのを直ちに中止してください。

注意点2:売掛先への通知が必要であること

2つ目の注意点は、売掛先への通知が必要であることです。

本来のファクタリング契約は3社間取引を意味し、利用者と売掛先・ファクタリング会社の3社で取引を行います。売掛先への通知は当然ながら必要となり、ファクタリング会社は売掛先から売掛金を回収するのです。

しかしファクタリングと偽るヤミ金融の中には、売掛先への通知が不要な場合があります。この場合、手数料等も判断材料に含めて利用時には注意する必要があります。売掛先への通知が不要、さらに手数料が法外に高い場合には、利用を控えましょう。

注意点3:売掛債権の回収義務がないこと

3つ目の注意点は、売掛債権の回収義務がないことです。

ファクタリングは、もしも売掛先が売掛金を支払えなくなっても利用者に売掛債権の回収義務が発生しません(償還請求権なし)。しかしヤミ金融の場合には、償還請求権がある場合があるのです。

償還請求権がある場合、売掛先が売掛金を支払わなければ利用者が「売掛金を支払う義務が発生」します。

契約時には、償還請求権が無いこと確認し注意しておきましょう。

まとめ

金融庁のファクタリングに対する見解について紹介してきました。

BtoBにおけるファクタリングは貸金業法に抵触しないものの、個人の給料債権を買い取る給料ファクタリングは「貸金業」との見解を発表しているのです。法律で制定されたわけではありませんが、給料ファクタリングは貸金業登録が必要とされる日も遠くは無いでしょう。ぜひ参考にしてみてください。