日本政策金融公庫の強みってなんなの?

日本政策金融公庫(以下、日本公庫と称す)は融資だけじゃないのをご存知でしょうか。日本公庫の強みは「金融力」「情報力」「ネットワーク力」と大きくわけて3つあります。

銀行融資等の民間金融機関にはない日本公庫の強みを解説していきましょう。さらに民間金融機関の連携による融資を紹介していきます。

資金調達でお困りの際にぜひ参考にしてみてください。

1 :日本政策金融公庫の3つの強み

融資制度だけじゃない?

上記のように日本公庫は金融なのに融資だけじゃないのと疑問に思いますよね。

日本公庫には、事業者を支える以下3つの強みがあります。

- 金融力

- 情報力

- ネットワーク力

この章では、日本公庫が事業者にとって何が強みなのか紹介していきましょう。

1-1:金融力

1つ目の強みは「金融力」です。

日本公庫にはどんな融資があるの?

上記のようにどんな融資があるのか、どれくらい融資してくれるのか知りたいとお考えではありませんか。

日本公庫には中小企業事業者、起業家、農林水産向けの融資や教育ローンがあります。日本公庫の平均融資金額は中小企業が約一億円、小規模事業者・創業企業が700万円です。

さらに融資先は中小企業で4.4万企業、小規模事業者・創業企業が88万企業と非常に多くの企業が活用していることがわかります。

創業支援や経営支援だけでなく、やむを得ず廃業してしまった場合の再挑戦支援制度など多方面で手助けしてくれる制度・メリットがたくさんあります。

1-2:情報力

続いて2つ目の強みは「情報力」です。

経営課題に応じたコンサルティング機能や財務診断や、サービスの質を向上させる情報を活用できます。

経営に関する相談だけでなく、新事業を展開する際のマーケット調査など幅広い情報提供があるので有効的なサービスと言えるでしょう。

以下具体的な経営課題の紹介です。

- 経営改善・現場改善についての相談

- 金融相談・経営診断

- 事業引継にまつわる相談

- 税務・会計の相談

- IT化に向けての相談

- 中小企業の景況・新規開業実態調査

- 海外マーケットの調査・アドバイス

上記の相談は、商工会議所や公益財団法人など経営課題によって紹介先が異なります。

適切な事業アドバイスを受けられるのは事業者にとって安心できる要素です。また、創業者のためのセミナーが定期的にあるので、ぜひ活用しましょう。

参考URL:経営課題のご相談|日本政策金融公庫

1-3:ネットワーク力

3つ目の強みは「ネットワーク力」です。

日本公庫は全国に152支店あり、関係団体との連携による支援や、ネットワークを活かした商談会やマッチングサービスがあります。

以下ネットワークを用いた支援活動例です。

- 相談者の相互紹介

- 相談会の開催

- 商談会等イベントの開催

- インターネットビジネスマッチング

上記の中でも日本公庫インターネットビジネスマッチングでは売りたい側と買いたい側で直接商品登録ができるため、販路開拓にもってこいのサービスです。

商談会は全国の幅広い企業が参加するため、ビジネスチャンスを拡大させるためにぜひ参加しましょう。

参考URL:過去の商談会の開催例|日本政策金融公庫

2:民間金融機関との4つの違い

銀行の融資と何が違うの?

銀行など民間金融機関の融資との違いが知りたいとお考えではないでしょうか。

民間金融機関は民間資本にて運営されているのに対し、日本政策金融公庫は100%政府出資の機関です。

どちらも資金調達として活用ができるのですが、日本公庫と民間金融機関との違いはおおまかに下記の4つのポイントがあります。

- 借入金利

- 融資期間

- 信用保証協会の保証

- 申込時の自己資金

双方を比較しながら紹介していきましょう。

2-1:金利

1つ目は「金利」です。

日本政策金融公庫の金利は2%前後の年利に対し、民間金融機関の金利は3%以上のものがほとんどになります。

- 日本政策金融公庫 中小企業事業

| 貸付期間 | 基準利率 |

| 5年以内 | 1.11% |

| 10年超11年以内 | 1.11% |

| 19年超20年以内 | 1.19% |

- 民間金融機関

| 民間金融機関 | 基準利率 |

| 埼玉縣信用金庫 | 審査により変動 |

| みずほ銀行 | 1〜14% |

| 山梨中央銀行 | 1.6〜1.675% |

日本公庫の金利は担保や保証人の有無により多少の変動はありますが、基本に2%前後となっており銀行融資より低金利です。

関連記事:日本政策金融公庫の金利一覧!すぐ使える金利を下げる3つの方法

2-2:融資期間

2つ目は「融資期間」です。

どのくらいの期間融資を受けられるのか知りたい。

上記のように融資期間や融資までの期間を知りたいとお考えではないでしょうか。

日本公庫と民間金融機関の融資(返済)期間は以下の表のように異なります。

- 日本政策金融公庫

| 融資制度 | 融資期間(※据置期間) |

| 一般貸付 | ・設備資金:10年以内(2年以内) |

| ・特別設備資金:10年以内(2年以内) | |

| ・運転資金:7年以内(1年以内) | |

| 新規開業資金 | ・設備資金:20年以内(2年以内) |

| ・運転資金:7年以内(2年以内) | |

| 企業活力強化資金 | ・設備資金:20年以内(2年以内) |

| ・運転資金:7年以内(2年以内) |

- 民間金融機関

| 埼玉縣信用金庫 | ・設備資金:10年以内(12ヶ月以内) |

| ・運転資金:5年以内(12ヶ月以内) | |

| みずほ銀行 | ・運転資金:12ヶ月以内 |

| 山梨中央銀行 | ・設備資金:10年以内(1年以内) |

| ・運転資金:7年以内(1年以内) |

※ 据置期間とは、元金を返済せず利息のみを返済する期間

参考URL:据置期間とは|りそな銀行

2-3:信用保証協会の保証の有無

銀行融資を受ける際には、銀行と保険協会の保証認定と2つの認証機関があるのに対し、日本公庫では日本公庫のみの審査となります。

上記の表のように、融資制度や各銀行によって融資期間は異なります。3つ目は信用保証協会の「保証の有無」です。

そのため日本公庫の融資は銀行融資などに比べ、早く融資を受け取ることが可能です。

(例)

- 日本政策金融公庫:3週間程度

- 民間金融機関:2から3ヶ月

早く融資を受けたい方には日本公庫の活用がおすすめと言えるでしょう。

参考URL:よくある質問|日本政策金融公庫

2-4:申込時の自己資金

4つ目は「申込時の自己資金」です。

銀行融資と日本公庫の創業融資制度を受けるには自己資金が要件としてあります。

以下は日本公庫と民間金融機関の自己資金額の違いです。

【自己資金要件】

- 日本政策金融公庫:創業資金総額の10分の1の自己資金

- 民間金融機関:融資限度額分の自己資金額がほとんど(事業実績が重要視される)

上記のように銀行融資の方が多額の自己資金を要するので、自己資金が少ない場合は日本公庫の創業融資がおすすめと言えます。

参考URL:新創業融資制度|日本政策金融公庫

3:融資金額が上がる!知られざる4つ目の強み

融資金額が上がる制度?

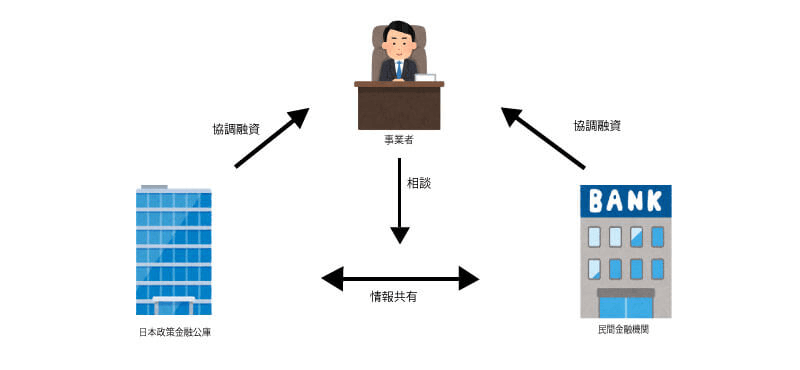

1章で日本公庫の3つの強みを紹介してきましたが、実は4つ目の強み「協調融資」があります。

協調融資とは、日本政策金融公庫と民間金融機関が連携して行う融資です。

この制度は事業者の同意を得て民間金融機関と情報交換を行い、ニーズに沿った融資を行う制度です。

さっそく協調融資について紹介していきましょう。

3-1:協調融資の3つの強み

協調融資を使うと何ができるの。

上記のように協調融資を利用した場合のメリットはなんなのか知りたいとお考えではないでしょうか。

協調融資には以下3つの強みがあります。

- シンジケートローン特例

- スタンドバイ・クレジット制度

- 有益な情報提供

それでは、「シンジケートローン特例」「スタンドバイ・クレジット制度」「有益な情報提供」について紹介していきましょう。

3-1-1:シンジケートローン特例

1つ目はシンジケートローン特例です。

シンジケートローンとは、複数の金融機関が共通の条件で融資を行う融資制度を指します。

融資契約の際の手間を省き、一度に受け取れる融資金額の拡大が可能です。

- 対象:経営改善、経営再建に取り組む事業者

関連記事:資金調達のシリーズA・B・Cって何?投資ラウンドで考える最適な選び方

3-1-2:スタンドバイ・クレジット制度

2つ目はスタンドバイ・クレジット制度です。

スタンドバイ・クレジット制度とは、提携金融機関から海外の現地流通通貨建てを借入れる際にスタンドバイ・クレジット(信用状)を発行して、海外での円滑な資金調達を支援する融資制度を指します。

- 対象:事業者の海外現地法人等

参考URL:シンジケートローン特例|日本政策金融公庫

3-1-3:有益な情報提供

3つ目は有益な情報提供です。

協調融資って融資制度だけじゃないの?

日本公庫は民間金融機関と連携して、事業者に合わせて有益な情報提供を行なっています。

以下は情報提供のための施策です。

- セミナーの開催

- 商談会の開催

- 事業者のマッチング

セミナーのみならず、「全国ビジネス商談会」等の全国規模の商談会を開催しているのでぜひ活用しましょう。

参考URL:連携の取り組み|日本政策金融公庫

まとめ

日本政策金融公庫の3つの強みと民間金融機関との4つの違い、協調融資を紹介させていただきました。

日本公庫には、融資制度だけでなく事業に合わせたコンサルティングやネットワークを用いたセミナー・マッチングサービスがあり幅広い活用が可能です。

親身になって事業者を支えてくれるので資金調達の際はもちろん、事業でお困りの際はぜひ一度相談してみてください。