手形割引とファクタリングの決定的な違いが知りたい!

手形割引もファクタリングも、売掛債権を売却し現金化するという意味では同じと言えるでしょう。

しかし2つには決定的な違いがあります。

- ファクタリング:基本的に償還請求権なし

- 手形割引:償還請求権あり(※1)

手形割引にて現金化後、売掛先が債権の支払いを行わない場合は代金を支払う義務が発生するのです。手形割引とファクタリングでは、同じ売掛債権でも根本的な内容が異なります。

今回は、手形割引とファクタリングの違いについて詳しく解説していきましょう。

(※1) 償還請求権(しょうかんせいきゅうけん)とは

手形の当事者,すなわち,手形の裏書人,為替手形の振出人およびこれらの者の保証人として署名した者は,満期に支払が拒絶されまたは支払われる見込みがなくなったときにのみ責任を負う(第二次的支払義務者)。

引用:償還請求権|コトバンク

1:【手形割引とファクタリング】現金化3つの違い

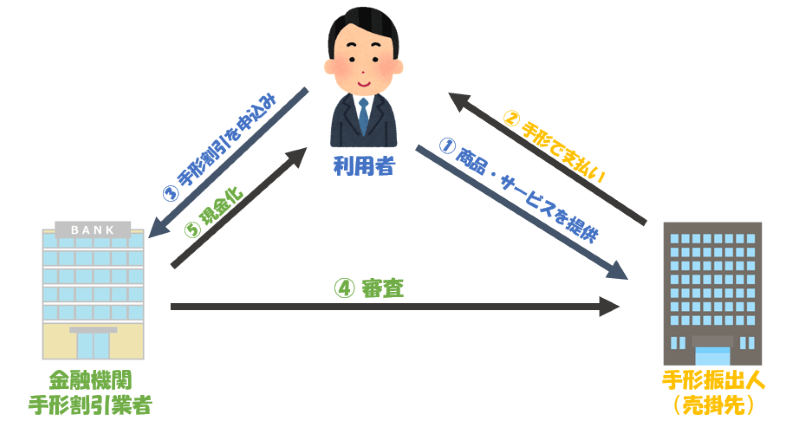

多くの企業では一定期間ごとに締めて「売掛金」として数ヶ月後に入金されるパターン、もしくは支払い分の「手形」を受け取るパターンがあります。企業間の取引では売掛債権が発生するでしょう。

売掛債権を現金化したい場合、ファクタリングの場合は「売掛金」を現金化し、手形割引では「受取手形」を現金化に用います。これらの手形割引とファクタリングは、具体的にどのような違いがあるのか紹介していきましょう。

両者の違いを3つの内容に分けて紹介していきます。

- ①手数料の違い

- ②償還請求権の違い

- ③決算書への影響の違い

上記3つの違いについて詳しく紹介していきましょう。

1-1:手数料

手形割引とファクタリング「手数料」の違いについて紹介していきます。

結論からお伝えすると、手形割引の方が手数料を安く抑えて利用することが可能です。

- 手形割引の手数料:1.5%~5%

- ファクタリングの手数料:5%~20%

手形割引は「不渡り」になるリスクが低いため、手数料を最小限まで抑えることができます。

ファクタリングで用いる売掛金は「支払い代金を何ヶ月後かに支払います。」という契約をもとに支払われるお金です。支払うと約束した企業が直接支払いますが、支払いを強制する制度的補償はありません。つまりは売掛金が約束どおり支払われない可能性があるのです。一方で手形割引の場合は、支払いの強制力があります。

もしも受け取った手形が落ちない場合、不渡りとして扱われるからです。不渡りを半年間に2度出した場合、その企業の銀行取引が停止されます。

6か月以内に2度の1号不渡りを出すと「銀行取引停止」の処分を受け、この処分を受けると金融機関と当座預金取引・貸出取引(融資を受けること)が2年間できなくなる。

受取手形は支払いの強制力があるため、不渡りになるリスクが低いです。

そのため手形割引を利用できる金融機関・手形割引業者に支払う手数料を安く抑えることができます。

1-2:償還請求権の違い

手形割引とファクタリング「償還請求権」の違いについて紹介していきます。

ファクタリングは基本的に償還請求権が無いです。売掛先が売掛金を支払えなくなった場合でも、利用者はファクタリング会社に売掛金を返済する義務がありません。一方で手形割引の場合は、償還請求権があるのです。

受取手形が不渡りになった場合、手形分の代金を利用者が支払う義務があります。

売掛債権を資金調達として利用する場合には、償還請求権なしのファクタリングがおすすめだと言えるでしょう。

売掛金の未払いを防ぐことができ、リスクを背負う必要がありません。

1-3:決算書への影響の違い

手形割引とファクタリング「決算書への影響」の違いについて紹介していきます。

結論からお伝えすると、決算書へ悪い影響を与えるのは「手形割引」です。

手形割引を利用した場合、貸借対照表へ「受取手形割引額」と「受取手形裏書譲渡額」を注記する必要があります。つまりは、貸借対照表を見れば手形割引を利用したことがバレてしまうのです。

手形割引を利用した金額が大きい場合、銀行融資等の審査で不利になる可能性があります。ファクタリングは貸借対照表に悪影響を与えないため、融資審査等でマイナス要因となることが無いのです。

ファクタリングが貸借対照表へ与えるメリットについては、下記の記事にて詳しく紹介しています。

関連記事:ファクタリング3つの仕訳方法!オフバランス化で得られるメリット

2:手形割引で現金化する3つのデメリット

受取手形と売掛金を保有しているが、どちらで現金化しよう…。

上記の様に、手形割引とファクタリングのどちらで現金化しようかお悩みではありませんか?

結論からお伝えすると、現金化には「ファクタリング」がおすすめです。

手形割引がおすすめではない理由である、3つのデメリットについて紹介していきましょう。

- ①時間がかかる

- ②審査が厳しい

- ③サギや犯罪のリスク

上記3つのデメリットについて詳しく紹介していきます。

2-1:時間がかかる

1つ目のデメリットは「時間がかかる」という点です。

手数料の安い銀行や信用金庫等の金融機関で手形割引を利用した場合、現金を受け取れるまで「2日〜3日」時間がかかります。

今日中に現金が必要!という緊急事態で、即日利用ができないのは大きな欠点と言えるでしょう。

ファクタリングなら最短即日利用ができるため、実用的に活用していくことができます。

2-2:審査が厳しい

2つ目のデメリットは「審査が厳しい」という点です。

手形割引の審査は、融資と同等のレベルで行われます。

利用者の経営状態をチェックするため、債務超過や税金・保険の未払い・赤字決算などのマイナス要素が多ければ審査で落とされる可能性も高くなるのです。一方でファクタリングの場合は、売掛先の経営状態が審査対象となります。

売掛先の経営状態が良好であれば、利用者の経営状態が悪くても利用することが可能です。

そのため融資を受けられなかったという会社でも、ファクタリングなら利用することができます。

2-3:サギや犯罪のリスク

3つ目のデメリットは「サギや犯罪のリスク」があるという点です。

受取手形を使ったサギ等が発生しているため、手形割引はリスクの高い現金化方法と言えます。

例えば「大量に商品を購入し、代金を支払う前にわざと会社を倒産させたり」なんてことを行なっている犯罪者が存在するのです。このような受取手形を手形割引で利用してしまえば、償還請求権によって返済義務が発生します。

ファクタリングなら、もしも売掛先が売掛金を支払わなくてもファクタリング会社へ売掛金を返済する必要がないのです。

リスクを抑えるという意味でも、ファクタリングの方がおすすめと言えるでしょう。

3:手形割引よりオススメ!優良ファクタリング会社3選

手形割引よりファクタリングがオススメとお伝えしてきました。

すぐにでも売掛金を現金化したいとお考えであれば、優良なファクタリング会社を利用するようにしましょう。

おすすめの優良ファクタリング会社を3つ紹介します。

- ①請求書先払いBIZ

- ②アクセルファクター

- ③事業資金エージェント

上記3つの中でも、おすすめは請求書先払いBIZです。

最短翌日で利用でき、高額案件に強いファクタリングサービスとなっています。

早速3つのファクタリング会社について紹介していきましょう。

3-1:請求書先払いBIZ

- 請求書先払いBIZ

- 東京都新宿区高田馬場1丁目30-14コルティーレ高田馬場1F

- 0120-077-739

請求書先払いBIZは、一般社団法人日本中小企業再生支援協会とアクセルファクターの共同サービスです。

一般社団法人とアクセルファクターが組むことで、低コストで利用しやすいファクタリングサービスを実現しています。

また、大口案件に強いため、高額利用したい場合でも最短翌日に資金調達可能です。

まずは無料見積もりを試してみてください。

3-2:アクセルファクター

- 株式会社アクセルファクター

- 東京都新宿区高田馬場1丁目30-14コルティーレ高田馬場1F

- 0120-542-467

アクセルファクターは、ファクタリング会社の中でもスピードが速く信用度の高い評判のファクタリング会社です。手数料は2%~20%までと上限が明記されているので、安心して利用することができます。

また、利用者の5割以上が即日入金されている実績もあり安心して利用できるでしょう。

3-3:事業資金エージェント

- アネックス株式会社

- 東京都港区新橋4-9-1 新橋プラザビル5F

- 03-6432-4469

事業資金エージェントは、業界内でも手数料が安いと評判のファクタリング会社です。

業界最安水準の1.5%~利用することができ、500万円までの申込なら来店・面談の必要がありません。最短3時間で資金調達することができ、緊急時にも十分活用できる優良店なのです。また、最大3億円までの大口案件にも特化しているので、企業の大型資金調達としても利用することができるでしょう。

まずは気軽に相談・問合せをしてみることをおすすめします。

まとめ

手形割引とファクタリングの違いについて紹介してきました。

手形割引もファクタリングも、売掛債権を現金化するという意味では同じです。

しかし、手形割引は「受取手形」ファクタリングは「売掛金」を買取の対象としています。両者共にメリット・デメリットがありますが、運転資金等を素早く調達したい場合には「ファクタリング」がおすすめです。

ぜひ参考にしてみてください。